|

29/11/2024

|

US Retailer

|

Investment Thesis

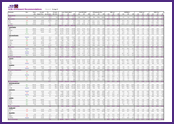

- งบออกมาในทิศทางผสมหลังแรงซื้อของผู้บริโภคที่ชะลอตัวยังกดดันกลุ่มที่มีสัดส่วนสินค้า Discretionary เยอะ เช่น LOW TGT

- ในทางตรงกันข้าม WMT ที่มีสัดส่วนสินค้าจำเป็นมาก รวมถึงแบรนด์แกร่งและคอมเมิซโต ทำให้งบดูดีสุดในกลุ่ม

- ขณะที่เราเห็นบางบริษัทปรับกลยุทธ์รับมือและคุมต้นทุนได้ดีทำให้งบดีอย่าง BJ ที่ขึ้นราคาสมาชิก ด้าน ROST และ TJX ที่เน้นขาย Discount

งบกลุ่มค้าปลีกในช่วง 3Q24

-

WMT เผยรายได้และยอดขายสาขาเดิมในสหรัฐฯ เติบโตดีกว่าคาดที่ราว 5%YoY ด้านกำไรต่อหุ้นเพิ่มขึ้นแตะ 58cents หลังงบมีแรงหนุนจากจาก สัดส่วนรายได้ใน Grocery ที่ยังมีแรงจับจ่ายและคอมเมิซที่โตดี รวมถึง 75% ของการเติบโตมาจากครัวเรือนที่มีรายได้สูง (มากกว่า 100,000$ ต่อปี) นอกจากนี้คาดยอดขายสุทธิเพิ่มขึ้น 4.8-5.1% (จากเดิม 3.75-4.75%)

-

COST เผยงบผสมถึงแม้กำไรต่อหุ้น $5.3 และ SSS (Ex gas) +6.9% จะออกมาดีกว่าคาด แต่ภาพรวมงบต่ำกว่าคาด ได้รับผลกระทบจากแรงซื้อของผู้บริโภคที่ชะลอตัวโดยเฉพาะกลุ่มลูกค้าอายุน้อยและการขึ้นราคาสมาชิกที่ยังไม่เห็นผลในงบ โดยคาดเห็นผลในช่วงไตรมาสหน้า

-

LOW ได้รับผลกระทบจากเศรษฐกิจที่อ่อนแอและอัตราดอกเบี้ยที่สูงส่งผลให้การเติบโตยังหดตัวลงทั้งรายได้ -1.5% และกำไรต่อหุ้นที่ 2.9$ (ปีก่อน 3.1$) นอกจากนี้ให้คาดการณ์ยอดขายสาขาเดิมจะลดลง 3-3.5% (ปรับดีขึ้นจากประมาณการเดิมที่ -3.5% ถึง -4%)

-

TGT เผยยอดขายสาขาเดิมลดลง -4.9%YoY และ EBITDA -5.5YoY หลัง Transaction ทั้งหดตัว 2% ผลกระทบจากต้นทุนที่สูง, การจัดการสินค้าคงคลังไม่ดี, การแข่งขันจากคู่แข่ง และกำลังซื้อของผู้บริโภคลดลง

-

TJX เผยงบดีกว่าที่คาดทั้งยอดขาย +6%YoY และกำไร +11%YoY หนุนจากกลยุทธ์การลดราคาขายสินค้าแบรนด์เนม การขยายตัวในตลาดต่างประเทศ และการจัดการสินค้าคงคลังที่ดี

-

Ross Stores เผย SSS ต่ำกว่าคาดโดยเพิ่มขึ้นเพียง 1%YoY แต่ประโยชน์จากค่าขนส่งและต้นทุนซัพพลายเชนที่ลดลงส่งผลให้กำไรต่อหุ้นออกมาดีกว่าคาดที่ $1.48 นอกจากนี้เพิ่มคาดกำไรต่อหุ้น FY25 เป็น $6.10-$6.17 หลังเน้นขยายสินค้าแบรนด์เนมหลายราคา เพื่อดึงดูดลูกค้ารายได้น้อย

-

BJ's Wholesale เผยรายได้โต 3.5%YoY หนุนจากยอดขายในคลับเพิ่ม 1.5% และยอดขายออนไลน์โต 30% หลังใช้กลยุทธ์เน้นการปรับขึ้นค่าสมาชิก และพัฒนาช่องทางออนไลน์ นอกจากนี้มีการบริหารต้นทุนที่ดี ส่งผลให้กำไรดำเนินงานเพิ่มขึ้น 15.1%

-

Best Buy เผยยอดขายสาขาเดิมหดตัวกว่าคาด -2.9% รวมถึงกำไรต่อหุ้นต่ำกว่าคาดที่ $1.26 หลังผู้บริโภคชะลอการซื้อสินค้าอิเล็กทรอนิกส์และเครื่องใช้ไฟฟ้า ซึ่งส่งผลต่อเนื่องจนปรับลดคาด SSS 4Q24 ลงอยู่ที่ -3% รวมถึงปรับลดเป้า FY24 ลงเช่นกัน

-

Kohl's เผยยอดขายสาขาเดิม -9.3% ต่ำกว่าคาดหลังมีปัญหาสต็อกสินค้าที่ปรับลดเกินจนขาดแคลนสินค้าหมวดสำคัญ เช่น เสื้อผ้า ซึ่งภาพนี้กดดันมาร์จิ้นให้ลดลง รวมถึงส่งผลต่อการปรับลดคาดการณ์ปี 24 ที่บริษัทมอง SSS ลงกว่าคาดเดิมอยู่ที่หดตัว 6-7%

|

|

21/11/2024

|

Nvidia (NVDA.US)

|

NVDA งบและแนวโน้มดี แต่ความคาดหวังที่สูงและการผลิตชิปที่ล่าช้าทำให้ราคาหุ้นตอบสนองเชิงลบก่อนตลาดเปิด

- NVDA เผยงบ F3Q25 ดีกว่าคาด โดยรายได้เพิ่มขึ้น 94%YoY และ EPS เพิ่มขึ้นมากกว่า 100%YoY อยู่ที่ $0.8 หนุนจากรายได้ชิปทุกอุตฯที่โต โดยเฉพาะ Data Center +112%YoY ขณะที่คาดกำไรขั้นต้น F4Q25 โตที่ราว 73%-74% ซึ่งมากกว่าคาดการณ์เฉลี่ยของตลาด

มุมมองของ InnovestX

- เรามองว่างบออกมาดูดีทุกมิติ รวมถึงแนวโน้มยังคงเติบโตดี แต่อย่างไรก็ดีราคาหุ้นก่อนเปิดตลาดปรับตัวลงราว -2.5% ซึ่งเราประเมินว่าเป็นผลมาจาก 1) ความคาดหวังที่สูง: ภาพรวมคาดการณ์ดีกว่าค่าเฉลี่ย Guidance แต่ต่ำกว่าคาดการณ์ในระดับสูงสุดที่บาง House คาด 2) ปัญหาการผลิตชิป Blackwell: การผลิตมีความล่าช้าหลังบริษัทปรับเปลี่ยนแบบแปลนการผลิตที่ใช้กับ TSMC เพื่อปรับปรุง Yield หลังการใช้งานจริงทำให้เกิดความร้อนซึ่งส่งผลให้เริ่มการส่งมอบเลื่อนมาในช่วงไตรมาสปัจจุบัน 4Q24 แต่อย่างไรก็ดีบริษัทเผยเตรียมเพิ่มกำลังการผลิต Blackwell ต่อเนื่องใน FY25 และความต้องการจะเกินกำลังการผลิตไปจน FY26 ประกอบกับคำสั่งซื้อยังคงแกร่งโดยบริษัทคาดจะมียอดขายสูงกว่าคาดเดิมหลายพันล้านดอลลาร์ ภาพนี้สะท้อนให้เห็นได้ว่าอุปสงค์ชิป Blackwell ยังคงเติบโตได้ดีและจะเป็น Growth Driver สำคัญในระยะถัดไป 3) รายได้ที่กระจุกตัวอยู่ในกลุ่มเทคฯใหญ่ โดยราว 40% ของรายได้ของ NVDA มาจาก Data center ขนาดใหญ่ เช่น Google และ META ซึ่งภาพรวมมีการลงทุนในโครงสร้างพื้นฐานเพิ่มขึ้นจริง แต่ด้วยในระยะถัดไปที่เทคฯอาจจะล้ำเกินความต้องการตลาดในปัจจุบัน ซึ่งจะส่งผลกระทบต่อรายได้ของชิปประมวลผลได้ในระยะถัดไป

- ในภาพรวมนี้เราประเมินได้ว่า 1) ภาพรวมงบและคาดการณ์ยังคงออกมาดีสะท้อนแนวโน้มการเติบโตในระยะถัดไป 2) NVDA ยังคงเป็นผู้นำตลาดโดยรายได้รวมของ Peer อย่าง AMD INTEL จากตลาดคิดเป็น 5% ของรายได้รวม NVDA เท่านั้น 3) อุปสงค์ AI ยังคงดี รวมถึงการลงทุนจากกลุ่มบริษัทใหญ่ยังคงเติบโต ซึ่งทำให้ราคาหุ้นยังคงสามารถไปต่อได้ แต่อาจมีความผันผวนต่อเนื่องหลัง 1) ความคาดหวังที่สูงของตลาด 2) การพัฒนาชิปในระยะถัดไปที่ล้ำเกินกว่าความต้องการตลาด ทำให้มีปัญหาความไม่สมดุลด้านการผลิตและซัพพลายเชนได้ 3) ติดตามการส่งมอบชิป Blackwell ที่ไม่ควรจะล่าช้าไปกว่านี้ ด้วยภาพนี้ทำให้เราแนะเก็งกำไรเป็นรอบๆจากแนวโน้มที่ยังคงเติบโตดี โดยมองราคาหุ้นที่ย่อตัวลงหลังงบออกเป็นจังหวะการลงทุนที่ดีและแนะมองจังหวะขายทำกำไรที่ $150

|

|

14/11/2024

|

Cisco (CSCO.US)

|

Cisco เผยงบและแนวโน้มดีกว่าคาด...แต่อย่างไรก็ดีความคาดหวังที่สูงทำให้ราคาหุ้นปรับตัวจำกัดในช่วงหลังงบออก

- Cisco เผยงบ 1Q25 ดีกว่าคาดทั้งยอดขายที่ลดลง 6% ซึ่งเป็นระดับที่น้อยกว่าตลาดคาด รวมถึงกำไรต่อหุ้นที่ $0.91 และอัตรากำไรขั้นต้นที่อยู่ที่ 69.3% ซึ่งสูงกว่าเป้าที่บริษัทให้ นอกจากนี้ปรับเพิ่มคาดการณ์ขึ้นดีกว่าคาดโดย มองยอดขายใน FY25 อยู่ที่ 55.3-$56.3bn และใน 2Q25 มองยอดขายที่ 13.75-$13.95bn

มุมมองของ InnovestX

- เรามองงบ CSCO ในไตรมาสนี้ดูดีในภาพรวมหลังมีแรงหนุนจาก 1) ยอดคำสั่งซื้อเพิ่มขึ้น 20%YoY (ไตรมาสก่อน 14%YoY) หลังความต้องการโซลูชันเครือข่ายที่แข็งแกร่ง โดยเฉพาะคลาวด์และเครือข่าย 5G 2) มีการฟื้นตัวของการใช้จ่ายจากบริษัทต่างๆ ในทุกภาคส่วนและภูมิภาค 3) ได้รับประโยชน์จากการลงทุนด้าน AI computing โดยมียอดสั่งซื้อจากศูนย์ข้อมูลขนาดใหญ่สูงกว่าเป้าหมาย $1bn ซึ่งช่วยชดเชยการใช้จ่ายจากรัฐบาลสหรัฐฯ (ลูกค้ารายใหญ่ที่สุด) ยังอ่อนแอ เนื่องจากการเปลี่ยนแปลงในการบริหารและงบประมาณ

- อย่างไรก็ดีมองราคาหุ้นตอบสนองเชิงลบในช่วงหลังงบออกนั้นเป็นผลมาจากความคาดหวังที่สูง ซึ่งส่งผลให้ราคาหุ้นปรับตัวขึ้นมาตั้งแต่ก่อนงบออก

- ใน FY25 เรามองว่า 1) ความต้องการ AI สูง ยังเป็นแรงหนุนสำคัญที่ช่วยให้ยอดคำสั่งซื้อ Data Center ยังคงเติบโตได้ 2) IT Spending: เราคาดการใช้จ่ายองค์กรจะดูดีขึ้นหลัง Fed มีการปรับลดดอกเบี้ยซึ่งจะส่งผลให้เศรษฐกิจฟื้นตัวได้และองค์กรมีการใช้จ่ายเพิ่มขึ้น โดยเรามองเห็นได้ในช่วง 1H25 3) การปรับเปลี่ยนกลยุทธ์องค์กร: บริษัทพยายามปรับเปลี่ยนโฟกัสธุรกิจให้เป็นผู้ให้บริการด้านเครือข่ายและซอฟต์แวร์มากขึ้นซึ่งเป็นกลุ่มผลิตภัณฑ์และบริการที่มีมูลค่าสูงช่วยผลักดันการเติบโตของรายได้และการขยายตัวของอัตรากำไรของบริษัทได้

- ในส่วนของมุมมองการลงทุน เรามองว่าการเติบโตของธุรกิจและความต้องการที่เพิ่มขึ้นจากอุปสงค์ AI ยังเป็นแรงสนับสนุนสำคัญที่ทำให้ราคาหุ้นปรับตัวขึ้นได้ แต่อย่างไรก็ดีด้วย 1) การแข่งขันในกลุ่มที่เพิ่มขึ้น 2) เศรษฐกิจที่ชะลอตัวลงในช่วงนี้ (FY24) ส่งผลกระทบต่อการใช้จ่ายของลูกค้าองค์กร 3) ความคาดหวังต่อ AI ที่สูงทำให้การปรับตัวของหุ้นค่อนข้างผันผวน ด้วยภาพนี้ทำให้เรามองว่ายังคงสามารถเก็งกำไรใน CSCO ได้จากแนวโน้มการเติบโตที่ดี โดยมองจังหวะย่อตัวลงและไม่ไล่ราคา อย่างไรก็ดีแนะระมัดระวังความคาดหวังที่สูงจะส่งผลให้ราคาหุ้นมีความผันผวนมากกว่าเดิมด้าน Bloomberg ให้ราคาเป้าหมายไว้ที่ 58.1USD ซึ่งมี Upside -1.8% จากราคาปัจจุบัน

|

|

08/11/2024

|

Affirm (AFRM.US)

|

AFRM งบและแนวโน้มโตดีหลังอุปสงค์ BNPL แกร่งและมองได้ประโยชน์จากอัตราดอกเบี้ยขาลง

- AFRM เผยรายได้โต 41%YoY และขาดทุนน้อยกว่าคาดอยู่ที่ 31cents หนุนจากมูลค่าสินค้ารวม (GMV) เพิ่มขึ้น 35% และธุรกรรมต่อผู้ใช้งานเพิ่มขึ้น 25% นอกจากนี้ AFRM ให้คาดการณ์ว่าจะสามารถทำกำไรได้ใน 4Q25 รวมถึงให้คาดการณ์งบดีกว่าคาดโดยมองรายได้ 2Q25E อยู่ที่ $770mn-$810mn

มุมมองของ InnovestX

- เรามองบวกต่องบ 3Q24 และคาดการณ์ที่ออกมาดี โดยถึงแม้จะมีแรงกดดันจากทั้งเศรษฐกิจที่ชะลอตัวแต่รายได้ในกลุ่ม BNPL ยังคงมีแรงสนับสนุนจากการใช้จ่ายในคอมเมิซที่ออกมาดี เช่น AMZN SHOP นอกจากนี้ความร่วมมือล่าสุดที่บริษัทร่วมมือให้บริการ BNPL กับ AAPL ยังคงเป็นอีกหนึ่งแรงสนับสนุนการเติบโตของลูกค้าและมูลค่าสินค้าที่ดี

-

ในปี 24 - 1H25 เราเชื่อว่า AFRM ยังมีปัจจัยบวกจาก 1) แนวโน้มการลดดอกเบี้ยจะส่งผลให้เศรษฐกิจดีขึ้นซึ่งมีส่วนหนุนภาพการใช้จ่ายของผู้บริโภคดีขึ้นได้ 2) มองกลุ่มผู้บริการชำระเงินยังได้ประโยชน์จากแนวโน้มการดำเนินนโยบายของ Trump ที่จะลด consumer protection ให้น้อยลง ทำให้ค่าใช้จ่ายของบริษัทน้อยลงได้ 3) แนวโน้มการใช้จ่าย BNPL ยังคงดีจากอุปสงค์การใช้จ่ายที่ยังคงเพิ่มขึ้น รวมถึงการร่วมมือกับบริษัทใหญ่ เช่น Apple Pay ยังมีส่วนช่วยขยายฐานลูกค้าได้ 4) แนวโน้มกำไรที่เป็นบวกมองว่าจะสนับสนุนราคาหุ้นให้เพิ่มขึ้นได้ อย่างไรก็ดีในส่วนแรงกดดันก็ยังคงมีจาก 1) อัตราดอกเบี้ยที่ยังคงอยู่ในระดับสูงช่วง 4Q24 มีส่วนทำให้ต้นทุนการดำเนินธุรกิจยังเพิ่มขึ้น 2) ในทิศทางเดียวกันต้นทุนการกู้ยืมเงินมาเพื่อปล่อยกู้ให้ลูกค้าในบริการ Buy Now, Pay Later อยู่ในระดับสูง 3) การแข่งขันในกลุ่มทั้งจาก V MA PYPL

-

มุมมองการลงทุน แม้เราจะเชื่อว่าการเติบโตในระยะถัดไปจะเป็นปัจจัยสนับสนุนราคาหุ้นได้ แต่อย่างไรก็ดีด้วยภาพราคาหุ้นที่ปรับขึ้นตามความคาดหวังเชิงบวกหลังการเลือกตั้งปธน.สหรัฐฯ มีส่วนทำให้มูลค่าหุ้นเพิ่มขึ้นโดย EV/EBITDA อยู่ที่ 27.9x ด้วยภาพนี้ทำให้เราแนะลงทุนในช่วงที่ราคาหุ้นย่อตัวลงและคาดหวังการเติบโตของงบและการพลิกมาทำกำไรได้ในระยะถัดไป ด้าน Bloomberg Consensus ให้ราคาเฉลี่ย Target Price ที่ระดับ 49.1USD ซึ่งมี Upside ที่จำกัดราว 1% จากราคาหุ้นปัจจุบัน

|

|

01/11/2024

|

Amazon (AMZN.US)

|

Amazon ผลประกอบการและคาดการณ์ออกมาดีกว่าคาด ส่งผลให้ราคาหุ้นตอบสนองเชิงบวก

- Amazon เผยรายได้รวม 3Q24 เพิ่มขึ้นดีกว่าคาด 11%YoY และกำไรจากการดำเนินงาน $17.4bn สูงกว่าคาดที่ 14.7bn มีแรงหนุนจากทุกกลุ่มธุรกิจที่ออกมาโตดี โดย AWS (บริการคลาวด์) +19%YoY คอมเมิซ +7%YoY ธุรกิจโฆษณา +19%YoY ขณะที่ค่าใช้จ่ายในการดำเนินงาน เพิ่มขึ้น 7.2%

- ในระยะถัดไปให้แนวโน้ม 4Q24 ดีกว่าคาด โดยมองรายได้ราว 181.5-$188.5bn และกำไรจากการดำเนินงานอยู่ที่ 16-$20bn รวมถึงมองเงินลงทุนใน FY24 เพิ่มขึ้นอยู่ที่ $75bn

มุมมองของ InnovestX

- เรามองบวกต่องบ 3Q24 และคาดการณ์ที่ออกมาดี โดยถึงแม้จะมีแรงกดดันจากทั้งเศรษฐกิจที่ชะลอตัวแต่รายได้ในกลุ่มธุรกิจคอมเมิซและโฆษณายังคงเติบโตดี รวมถึงแม้ค่าใช้จ่ายจะเพิ่มขึ้นแต่ถือได้ว่ายังคงต่ำกว่าอัตราการเติบโตของรายได้ ด้วยภาพนี้ทำให้เรามองว่าแนวโน้มนี้จะยังคงดำเนินต่อไปในช่วงงบ 4Q24

-

ในปี 24 - 1H25 เรายังคงชอบ AMZN และเชื่อว่าจะยังคงมีการเติบโตที่ดีซึ่งมีส่วนช่วยหนุนราคาหุ้นให้เพิ่มขึ้นได้จาก 1) การได้รับประโยชน์จากความต้องการ AI ที่เพิ่มขึ้นซึ่งจะช่วยหนุนบริการที่เกี่ยวข้อง เช่น AWS และ Claude 2) การเปลี่ยน Focus ธุรกิจหลักไปยังธุรกิจที่สร้างกำไรมากกว่าคอมเมิซฯ อย่างคลาวด์ซึ่งมองว่าประเด็นนี้ใช้ระยะเวลาพอสมควร แต่เริ่มเห็นผลได้ตั้งแต่งบ 3Q24 ที่ออกมา 3) มาร์จิ้นที่ขยายตัวอย่างมีประสิทธิภาพหลังมีแผนลดต้นทุนที่ดี 4) แผนการลงทุนขยายโครงสร้างพื้นฐาน AWS และพัฒนาบริการ AI ที่เพิ่มขึ้นคาดว่าจะสร้างรายได้หลายหมื่นล้านดอลฯ รวมถึงช่วยเสริมความแกร่งระบบนิเวศน์ได้ 5) มองธุรกิจโฆษณาและคอมเมิซฟื้นตัวต่อเนื่องหนุนจากแรงซื้อผู้บริโภคที่มีแนวโน้มฟื้นตัวดีตามทิศทางเศรษฐกิจสหรัฐฯที่ฟื้นตัวหลังจาก Fed ปรับลดดอกเบี้ย 6) มองค่าใช้จ่ายลงทุน AI ที่เพิ่มขึ้นเป็นภาพกดดันในระยะสั้นเท่านั้นและเชื่อว่าดีต่อภาพธุรกิจในระยะยาว

-

เราแนะมองจังหวะที่หุ้นย่อตัวลงและทยอยสะสม เพื่อคาดหวังการเติบโตที่ดีในระยะสั้นและระยะยาว โดยถึงแม้มูลค่าหุ้นที่จะอยู่สูงกว่าอุตฯโดย PE เทรดอยู่ที่ 28.3x (อุตฯ 19x) แต่ถ้าหากเทียบกับ 1) ค่าเฉลี่ย PE ในช่วง 5 ปีย้อนหลังที่ 59x ถือได้ว่าน้อยกว่า 2) เทียบกับอัตราการเติบโตในปีงบ FY25 ที่ระดับ 62.1 จะทำให้ PEG อยู่ที่ระดับ 0.5 ซึ่งถือได้ว่าภาพรวมมูลค่ายังคงค่อนข้างสมเหตุสมผล

|

|

24/10/2024

|

Tesla (TSLA.US)

|

TSLA แม้งบต่ำกว่าคาด แต่มีพัฒนาการเชิงบวกและมีแนวโน้มการเติบโตที่ดีในปี 25

- Tesla เผยงบ 3Q24 โดยรายได้และปริมาณการส่งมอบรถยนต์ออกมาต่ำกว่าคาด แต่เติบโตได้ 7.5%YoY และ 6.4%YoY ตามลำดับ อย่างไรก็ดีอัตรากำไรจากการดำเนินงานเติบโตดีกว่าคาดราว 7.5%YoY รวมถึงคาดยอดส่งมอบรถยนต์โต 20%-30% ในปี 25 ซึ่งดีกว่าคาด

มุมมองของ InnovestX

- แม้งบภาพรวมจะต่ำกว่าคาด แต่เรามีมุมมองบวกต่อแนวโน้มการเติบโตในปี 25 หลังเริ่มเห็นพัฒนาการเชิงบวกในทุกกลุ่มธุรกิจ

- ในส่วนธุรกิจรถยนต์ EV เรามองว่า 1) การส่งมอบรถยนต์ในปี 25 มีเติบโตดีหนุนจากฐานการเติบโตที่ต่ำในปี 24 และปริมาณการผลิตที่เพิ่มขึ้นราว 50% ในปี 25 (เทียบกับปี 23 ) 2) ราคาขายมีเสถียรภาพมากขึ้นหลังมีการควบคุมต้นทุนและพัฒนากำลังการผลิตอย่างมีประสิทธิภาพ ส่งผลให้อัตรากำไรขั้นต้นขยายตัวดี 3) รถกระบะรุ่นใหม่ Cybertruck เริ่มสร้างกำไรหลังมีการผลิตเพิ่มขึ้น 4) มีแผนเริ่มผลิตรถยนต์ราคาประหยัดในครึ่งแรกของปี 25 ซึ่งเราคาดช่วยหนุนการเติบโตของรายได้ในระยะถัดไป

- ในส่วนธุรกิจใหม่ เรามองว่า 1) Tesla เตรียมเปิดให้บริการรถยนต์แท็กซี่ไร้คนขับในปี 2024และคาดเปิดตัว Cybercab (ราคาต่ำกว่า 30,000$ ) ในปี 27 ซึ่งภาพนี้มีส่วนช่วยขยายแหล่งรายได้ของบริษัท 2) ลงทุนเพิ่มใน Data center และซอฟต์แวร์กว่า $10bn 3) มีแผนขยายเครือข่ายชาร์จต่อเนื่อง โดยในไตรมาสล่าสุดเพิ่มจุดชาร์จ 2,800 จุด ( 22% YoY) มองหนุนระบบนิเวศน์ TSLA ให้ครบวงจรขึ้น

- ในส่วนของมุมมองการลงทุน แม้ราคาหุ้นจะตอบสนองเชิงบวกต่อผลประกอบการไปพอสมควรจนทำให้มูลค่าหุ้น โดย PE อยู่ที่ระดับ 93.8 เท่า สูงกว่าระดับค่าเฉลี่ย 5 ปีที่ 85.4 เท่า แต่อย่างไรก็ดีเรามองว่าในระยะถัดไปบริษัทมีแผนการปรับปรุงต้นทุนและเพิ่มกำลังการผลิตซึ่งมีส่วนทำให้แนวโน้มการเติบโตของกำไรยังอยู่ในระดับสูง ในทิศทางเดียวกันมองแนวโน้มรายได้ที่เติบโตในปี 25 ยังคงเป็นแรงสนับสนุนการเพิ่มขึ้นของราคาหุ้นได้เช่นกัน เราแนะลงทุนในช่วงที่ราคาย่อตัว ด้าน Bloomberg ให้ราคาเป้าหมายไว้ที่ 220.1USD ซึ่งมี Upside 3% จากราคาปัจจุบัน

|

|

18/10/2024

|

Taiwan Semiconductor Manufacturing (TSM.US)

|

TSM งบดีกว่าคาดทุกมิติและมีแนวโน้มเติบโตแกร่งมาก

- TSMC เผยงบ 3Q24 ดีกว่าคาดในภาพรวม โดยรายได้โต 40%YoY และกำไรโต 54%YoY ด้าน GM อยู่ที่ 57.8% นอกจากนี้ปรับเพิ่มคาดการณ์รายได้ขึ้น โดยมองโต 33%-37% (คาดการณ์ก่อน 20%) และ GM อยู่ที่ 57%-59% (เทียบกับ 53% ใน 4Q23 และคาดที่ 54.7%)

มุมมองของ InnovestX

- เรามองงบ TSM ดีทุกมิติ โดย 1) รายได้เติบโตทุกกลุ่ม: โดยเฉพาะ HPC ที่เกี่ยวข้องกับ AI +67% ขณะที่สมาร์ทโฟน +20%, IoT +10%, ยานยนต์ +32% 2) กำไรโตแกร่ง: ทั้ง EPS และ GM สะท้อนให้เห็นถึงประสิทธิภาพในการผลิตที่สูงกว่าความต้องการ 3) ความต้องการชิป AI แกร่ง: สะท้อนผ่าน HPC และยอดขาย 3nm ที่คิดเป็น 20% ของรายได้เวเฟอร์และมีสัดส่วนยอดขายในสหรัฐฯ เพิ่มขึ้นเป็น 71%

- ในระยะถัดไปมองว่า 1) ความต้องการชิป AI สูง: หนุนจากการพัฒนาเทคฯ AI,การออกผลิตภัณฑ์ใหม่ของกลุ่มเทคฯ เช่น PC AI และ Smartphone AI, การลงทุนใน Data center เพิ่มขึ้น ซึ่งภาพรวมนี้ทำให้ TSM ปรับเพิ่มคาดรายได้จาก AI ใน FY24 ขึ้นสู่ 15% (คาดการณ์ก่อน 10%) 2) กำไรขั้นต้นสูง: ซึ่งเป็นผลมาจากประสิทธิภาพในการผลิตที่เพิ่มขึ้นและการควบคุมต้นทุนที่ดีจนทำให้อัตราการใช้กำลังการผลิต (UTR) สูงถึง 100% ขึ้นไป 3) การลงทุนในเทคโนโลยีใหม่: มุ่งพัฒนาเทคฯ 2nm ที่มีประสิทธิภาพการประมวลผลดีกว่าและใช้พลังงานที่น้อยกว่าเมื่อเทียบกับ 3nm ประกอบกับ CAPEX ใน FY24 ที่สูงกว่า $30bn และโตต่อใน FY25 ทำให้เรามองว่าการลงทุนที่เพิ่มขึ้นได้สะท้อนการเติบโตที่ดีในระยะถัดไปเช่นกัน 4) การขยายกำลังการผลิต: มีแผนขยายกำลังการผลิตไปยังต่างประเทศเพิ่มขึ้น โดยมีแผนสร้างโรงงานในยุโรปที่เน้นตลาดชิป AI นอกเหนือจากโรงงานในญี่ปุ่น อริโซนนาและเยอรมันที่ตอนนี้ก่อสร้างอยู่ 5) ราคาชิปขั้นสูงปรับเพิ่ม: มีแนวโน้มปรับเพิ่มราคาชิป 3nm และ 5nm ราว 5-10% ในปี 25 เพื่อเพิ่มผลกำไร

- ในส่วนของมุมมองการลงทุน แม้ราคาหุ้นจะตอบสนองเชิงบวกต่อผลประกอบการไปพอสมควรจนทำให้มูลค่าหุ้น โดย PE อยู่ที่ระดับ 24.6 เท่า สูงกว่าระดับค่าเฉลี่ย 5 ปีที่ 20.0เท่า แต่อย่างไรก็ดีเรามองว่าในระยะถัดไปบริษัทมีแผนการปรับปรุงต้นทุน, เพิ่มราคาชิปและเพิ่มประสิทธิภาพการผลิตซึ่งมีส่วนทำให้แนวโน้มการเติบโตของกำไรยังอยู่ในระดับสูง ในทิศทางเดียวกันมองแนวโน้มรายได้ที่เติบโตยังคงเป็นแรงสนับสนุนการเพิ่มขึ้นของราคาหุ้นได้เช่นกัน เรายังแนะลงทุนในช่วงที่ราคาย่อตัว ด้าน Bloomberg ให้ราคาเป้าหมายไว้ที่ 226.1USD ซึ่งมี Upside 10% จากราคาปัจจุบัน

|

|

09/10/2024

|

PepsiCo (PEP.US)

|

PEP งบออกมาในทิศทางผสม แต่ราคาไม่ตอบสนองเชิงลบหลังมีการปรับความคาดหวังไปแล้ว

- PepsiCo (PEP) เผยงบ 3Q24 ในทิศทางผสม โดยกำไรออกมาดีกว่าคาดและเติบโต 2.7%YoY รวมถึงคงคาดการณ์กำไร FY24 ที่ระดับเดิมที่เติบโต 8%YoY อย่างไรก็ดีปรับลดคาดรายได้ลงเหลือตัวเลขหลักเดียวในระดับต่ำหลังยอดขายไตรมาสนี้ออกมาหดตัวมากกว่าคาดและลดลง 0.6%YoY

มุมมองของ InnovestX

- ภาพรวมรายได้ออกมาต่ำกว่าคาดและลดลงหลัง 1) ราคาสินค้าที่สูงขึ้นทั่วโลก ส่งผลให้ผู้บริโภคหันไปซื้อสินค้าแบรนด์รองที่ราคาถูกกว่า 2) ผลกระทบจากการเรียกคืนผลิตภัณฑ์ Quaker Oats ปลายปีที่แล้ว 3) ความไม่สงบทางการเมืองระหว่างประเทศส่งผลต่อการดำเนินธุรกิจในบางตลาด 4) ผู้บริโภคระมัดระวังการใช้จ่ายมากขึ้นส่งผลต่อสินค้าฟุ่มเฟือย เช่น ขนมขบเคี้ยว 4) การแข่งขันที่เพิ่มขึ้นในอุตฯ F&B

- ขณะที่ประเมินว่าภาพแรงกดดันนี้จะยังคงส่งผลกระทบต่อเนื่องไปยัง 4Q24 และจะดูดีขึ้นได้หาก Fed เริ่มปรับลดดอกเบี้ยจนทำให้เศรษฐกิจฟื้นตัวดี ภาพรวมแรงซื้อในกลุ่มสินค้าก็จะฟื้นตัวตามในทิศทางเดียวกัน ซึ่งประเมินว่าจะเห็นได้ในช่วง 1H25

- ในส่วนของมุมมองการลงทุน เรามองว่าหุ้น PEP เหมาะกับการลงทุนในช่วงเวลานี้ที่เศรษฐกิจมีแนวโน้มชะลอตัว เนื่องจากเป็นหุ้น Quality ที่มีความผันผวนน้อยและมี Pricing Power ขณะที่ในช่วงเวลาปกติ เรามองว่าเหมาะกับการลงทุนในระยะกลาง-ยาว เนื่องจากมีผลการดำเนินงานค่อนข้างสม่ำเสมอ อย่างไรก็ดีเรามองว่าเป็นหุ้นที่ควรมีติดพอร์ต เนื่องจากช่วยกระจายความเสี่ยงได้ดี โดยในปัจจุบัน เรามองว่าตลาดมีการปรับความคาดหวังผลประกอบการที่อ่อนแอไปแล้วในระดับนึงก่อนผลประกอบการจะออกมา ทำให้ราคาหุ้นไม่ได้ตอบสนองเชิงลบต่อผลประกอบการที่ออกมามากนัก อย่างไรก็ดีหากดู Valuation โดย PE อยู่ที่ระดับ 20.5 เท่า ถือว่ายังคงต่ำกว่าระดับค่าเฉลี่ย 5 ปีที่ 22.7เท่า เราจึงแนะสะสมในช่วงที่ราคาย่อตัว ด้าน Bloomberg ให้ราคาเป้าหมายไว้ที่ 182USD ซึ่งมี Upside 9% จากราคาปัจจุบัน

|

|

02/10/2024

|

Nike (NKE.US) |

Nike งบซบเซา...แม้ตลาดจะรับรู้ไประดับนึง แต่หุ้นยังคงปรับตัวลง

- Nike เผยงบอ่อนแอ โดยรายได้ลดลงต่ำกว่าคาด 10%YoY หลังยอดขายทุกภูมิภาคหดตัว ขณะที่กำไรหดตัว 26%YoY แต่ดีกว่าคาด นอกจากนี้คาดการณ์งบใน 2Q25 ปัจจุบันยังต่ำกว่าคาด โดยมองรายได้หดตัว 8%-10% ด้วยภาพนี้ทำให้ราคาหุ้นตอบสนองเชิงลบและปรับลงกว่า 5%

มุมมองของ InnovestX

- ภาพรวมงบยังคงฟื้นตัวได้ไม่เต็มที่ทั้งในส่วนยอดขาย Direct และ Wholesale หลังความต้องการผู้บริโภคอ่อนแอและการแข่งขันในอุตฯที่เพิ่มขึ้นอย่างไรก็ดีเห็นพัฒนาการเชิงบวกใน 1) ส่วนกำไรขั้นต้นเพิ่มขึ้นดีกว่าคาด 120 bps เนื่องจากต้นทุนสินค้า คลังสินค้า และโลจิสติกส์ลดลง 2) รายได้จากจีนแม้จะหดตัว 4%YoY แต่หดตัวน้อยกว่าที่คาด 3) อุปกรณ์กีฬาและ Global Brands มีรายได้เพิ่มขึ้นสวนทางกลุ่มอื่นและดีกว่าคาด

- เรามองว่างบปีบัญชี F2Q25 (4Q24) ยังคงมีแรงกดดันจาก 1) สภาวะเศรษฐกิจและการใช้จ่ายของผู้บริโภคในสหรัฐฯที่ยังคงมีแรงกดดันและชะลอตัว 2) การฟื้นตัวของธุรกิจและอุปสงค์ผู้บริโภคในจีน (รายได้จากจีนมีสัดส่วนราว 16% ของรายได้รวม) ยังคงมีแรงกดดันจากเศรษฐกิจจีนที่ฟื้นตัวช้ากว่าคาด 3) เริ่มเห็นการลดลงของสินค้าคงคลังแต่ยังคงมีความผันผวน 4) การแข่งขันที่ยังคงเพิ่มขึ้นสวนทางกับ Innovation ที่ลดลงต่างจากคู่แข่งแบรนด์อื่น ๆ เช่น On, Hoka และ Salomon 5) บริษัทอยู่ในช่วงปรับเปลี่ยนกลยุทธ์เพื่อฟื้นฟูธุรกิจหลังเปลี่ยน CEO ใหม่

- ในระยะยาวเรามองว่า Nike ยังคงน่าสนใจหลัง 1) เป็นผู้นำตลาดเครื่องแต่งกาย อุปกรณ์และรองเท้ากีฬาที่มีการจัดส่งสินค้าไปทั่วโลกกว่า 190 ประเทศ 2) มีสินทรัพย์ไม่มีตัวตนที่แกร่งจากชื่อแบรนด์ที่มีมูลค่าซึ่งมีส่วนทำให้ฐานลูกค้ามั่นคงและเพิ่มขึ้นต่อเนื่อง 3) การเข้ามาของผู้เล่นรายใหม่ในอุตฯค่อนข้างจำกัดด้วยขนาดของยอดขาย การขยายทั่วโลกและแบรนด์รายใหญ่ที่ติดตลาด ทำให้การเข้าตลาดต้องใช้การลงทุนที่มีมูลค่าสูง

- ในส่วนของมุมมองการลงทุน ระยะสั้นเรามองว่า NKE ยังคงมี Downside จากภาพการฟื้นตัวที่ยังไม่ชัดเจน, การแข่งขันที่สูง, อยู่ในช่วงปรับเปลี่ยนธุรกิจ รวมถึงแนวโน้มงบที่ซบเซาและกำไรที่ยังหดตัว ทำให้ PE ปรับขึ้นอยู่ที่ระดับ 29.3x เทียบกับ PE เฉลี่ย 5 ปีที่ 29.8x ทำให้เราแนะรอให้ราคาหุ้นปรับตัวลงตอบรับกับภาพ Downside มากกว่านี้ก่อนและรอเห็นสัญญาณการฟื้นตัวของธุรกิจที่เราคาดว่าเกิดขึ้นได้ในช่วง 1H25 หลังจากภาพเศรษฐกิจสหรัฐฯเริ่มฟื้นตัวจากการปรับลดดอกเบี้ย รวมถึงการปรับเปลี่ยนกลยุทธ์ที่หากเห็นผลจะเกิดในช่วงต้นปี 25 ด้าน Bloomberg ให้ราคาเป้าหมายเฉลี่ยไว้ที่ 91.5 USD ซึ่งมี Upside 3% จากราคาปัจจุบัน

|

|

27/09/2024

|

Semiconductor

|

ยอดขาย Semiconductor เติบโตได้ดี แต่เริ่มชะลอตัวลง

ความต้องการชิปถูกลดทอนจากรถยนต์ไฟฟ้าที่ชะลอตัวลงและ ศก จีน

- ยอดขาย Semiconductor ทั่วโลกในช่วง 1H24 ปรับตัวดี แต่มีทิศทางที่ชะลอตัวลงเมื่อเทียบกับช่วงเวลาเดียวกันปีก่อน

- รายได้จากสหรัฐฯยังคงอยู่ในระดับสูงสุดเทียบกับภูมิภาคอื่น ตามมาด้วยจีนและเอเชีย

- ขณะที่ยุโรปมีการเติบโตที่ต่ำสุด

- อย่างไรก็ดีหากดูที่ทิศทางการเติบโตจะเห็นได้ว่าจีนและยุโรปมีทิศทางที่ชะลอตัวลงต่อเนื่อง ซึ่งมองเป็นผลกระทบจาก 1) ภาพเศรษฐกิจจีนที่ฟื้นตัวช้า 2) ความต้องการชิป EV ในยุโรปที่ลดลง

|

|

26/09/2024

|

Micron Technology (MU.US)

|

แม้งบจะออกมาดีกว่าคาด แต่หุ้นปรับลงจากความคาดหวังที่สูงต่อแนวโน้มรายได้ในระยะถัดไป

- Micron เผยงบ 4Q24 ดีกว่าคาดทั้งรายได้เพิ่มขึ้น 93%YoY และกำไรอยู่ที่ $1.2 ต่อหุ้น หนุนจากความต้องการ HBM ที่โตในทิศทางเดียวกันกับอุปสงค์ AI, ราคาชิปที่เพิ่มขึ้น รวมถึงอุตฯ PC และสมาร์ทโฟนที่ฟื้นตัว นอกจากนี้ให้คาดการณ์ดีกว่าคาดและเติบโต โดยมองกำไรต่อหุ้นอยู่ที่ $1.6-$1.8 และรายได้อยู่ที่ $8.5-$8.9bn

มุมมองของ InnovestX

- ภาพงบและแนวโน้มยังคงเป็นไปตาม Pace การฟื้นตัวที่ดี โดย 1) อุปสงค์ AI ยังคงดี: มองบวกต่อการเติบโตในปี 25 โดยเฉพาะจาก AI ที่มองเป็นปัจจัยหลักที่เพิ่มอุปสงค์ต่อเนื่องไปจนถึงในปี 25 2) แนวโน้มการเติบโตที่แกร่งของกลุ่ม Data Center : อุปสงค์ AI ที่เพิ่มขึ้นยังคงเป็นปัจจัยหนุนหลักภาพรวมการเติบโตทั้งใน Data center SSDs รวมถึง HBM ที่มีการทำข้อตกลงซื้อขาย HBM ระยะยาว (LTAs) จำนวนมากโดยบริษัทยังคงวางแผนเพิ่มรายได้จากระดับร้อยล้านดอลฯในปี 24 สู่ระดับพันล้านดอลฯในปี 25 เพื่อให้บรรลุเป้าหมายการมีส่วนแบ่งตลาด HBM (20% ในปี 24) ใกล้เคียงกับส่วนแบ่ง DRAM (25% ในปี 24) ภายในสิ้นปี 2025 3) แนวโน้ม CAPEX to REV ที่ปรับตัวขึ้น: โดยอยู่ที่ระดับเดิมที่ Mid - 30s% ซึ่งแปลว่าบริษัทมีการเพิ่มงบ CAPEX ที่จะช่วยเพิ่มการเติบโตในระยะถัดไปได้ ซึ่งภาพนี้ทำให้เราเชื่อว่าจะทำให้ Lam research, Applied material, Tokyo electron, ASML ได้ประโยชน์จากการลงทุนที่เพิ่มขึ้นเช่นกัน 4) แนวโน้มราคาชิปที่ปรับขึ้น: ราคา NAND มีแนวโน้มเพิ่มขึ้นราว 20% ซึ่งเป็นผลมาจากอุปทานที่เพิ่มขึ้นไม่เท่าทันกับอุปสงค์ ซึ่งภาพนี้จะส่งผลดีต่อรายได้ นอกจากนี้เชื่อว่า Peers ยังได้ประโยชน์จากภาพนี้เช่นกันทั้ง SK Hyunik และ Samsung 5) อุตฯดั้งเดิมอย่าง PC และสมาร์ทโฟนฟื้นตัวต่อเนื่อง: มองเป็นอีกปัจจัยที่ช่วยหนุนยอดขายชิปหน่วยความจำ

- ระยะยาว MU ยังคงมีความน่าสนใจจากการเป็นผู้นำตลาด, ผลิตภัณฑ์หลากหลายตอบสนองลูกค้าหลายกลุ่ม, ฐานลูกค้าแกร่ง และความสามารถทางการแข่งขันที่ดีจากเทคฯล้ำ ขณะที่ระยะสั้นถึงแม้ราคาหุ้นจะตอบสนองต่อภาพผลประกอบการในช่วงก่อนเปิดตลาด +10% แต่หากพิจารณามูลค่าหุ้นในปัจจุบันถือว่าน่าสนใจ โดย EV/EBITDA อยู่ที่ 9.6x ซึ่งถือว่าต่ำกว่าระดับค่าเฉลี่ย 5 ปี (35.3x) และค่าเฉลี่ยอุตฯ (24.9x) ด้วยภาพนี้ทำให้เรามองว่ายังคงสามารถลงทุนเพื่อคาดหวังการฟื้นตัวและการเติบโตในปี 25 ได้ ด้าน Bloomberg ให้ราคาเป้าหมายเฉลี่ยอยู่ที่ 143.6 USD ซึ่งมี Upside ถึง 42% จากราคาหุ้นปัจจุบัน

|

|

20/09/2024

|

FedEx (FDX.US) |

FedEx งบซบเซาผลกระทบจากอุปสงค์และเศรษฐกิจที่ชะลอตัวลงในระยะสั้น

- FedEx เผยงบ 1Q25 น้อยกว่าคาด โดยรายได้ทรงตัวและกำไรหดตัว 21%YoY ทั้งนี้คาดการณ์ว่าผลประกอบการใน FY25 จะชะลอตัวลง โดยมองกำไรต่ำกว่าคาดการณ์ครั้งก่อนที่ระดับ $20-$21 ต่อหุ้น และรายได้มองอยู่ที่ระดับ Low single-digit

มุมมองของ InnovestX

- ภาพรวมงบที่อ่อนแอเป็นผลมาจาก 1) ความต้องการลดลง: ลูกค้าหันไปใช้บริการจัดส่งที่ถูกกว่าและช้ากว่า ทำให้รายได้จากบริการจัดส่งด่วนของ FedEx ที่มีราคาสูงได้รับผลกระทบและหดตัวลง 2) เศรษฐกิจชะลอตัว: ความต้องการในภาคอุตสาหกรรมลดลงส่งผลกระทบต่อธุรกิจ Freight และแพคเกจ ทำให้ปริมาณการขนส่งหดตัวลง 3) ต้นทุนสูง: แม้พยายามลดต้นทุน แต่ก็ไม่สามารถชดเชยรายได้ที่หายไปได้ อย่างไรก็ดีเชื่อว่าเห็นผลได้ในระยะยาวหลังแผนการลดต้นทุนต้องใช้ระยะเวลา 4) การแข่งขันสูง: คู่แข่งอย่าง UPS ได้รับส่วนแบ่งตลาดไปมากขึ้น

- ระยะยาวเรามองว่า FDX น่าสนใจหลัง 1) มีความได้เปรียบด้านการแข่งขันในด้านต้นทุนและขนาดที่มีประสิทธิภาพ รวมถึงมีความสามารถในการควบคุมต้นทุนในการผลิตได้ดีสะท้อนจาก GPM ที่อยู่ในระดับเกิน 20% ตลอด 10 ปีที่ผ่านมา 2) มีส่วนแบ่งการตลาดในตลาดโลกจำนวนมากและมีคู่แข่งน้อยราย เช่น UPS DHL Express ซึ่งทำให้เป็นอุปสรรคต่อการเข้าสู่ตลาดของผู้เล่นรายใหม่ 3) มีเครือข่ายการขนส่งและห่วงโซ่ที่มีประสิทธิภาพทั่วโลก ทั้งจากการขนส่งทางบก ทางอากาศ รวมไปถึงการคัดแยกสินค้า ฯลฯ

- ระยะสั้น เรามองว่า 1) ภาพเศรษฐกิจที่ยังซบเซาและฟื้นตัวได้ไม่เต็มที่จะยังคงกดดันแนวโน้มธุรกิจไปจนถึงงบ F1Q25 2) การปรับลดคาดการณ์ที่จะส่งผลให้ในระยะถัดไปยังคงมีการปรับประมาณการณ์ลง 3) มูลค่าหุ้นที่ตึงตัวโดย PE ปัจจุบันอยู่ที่ 14.5x ซึ่งอยู่ในระดับใกล้เคียงระดับค่าเฉลี่ย 5 ปีที่ 14.6x ด้วยภาพนี้ทำให้เราแนะรอราคาหุ้นรับรู้แรงกดดันและ Consolidated มากกว่านี้ก่อนที่จะเข้าลงทุนเพื่อคาดหวังภาพธุรกิจที่ฟื้นตัวจากปริมาณการขนส่งที่คาดเพิ่มขึ้นดีตามทิศทางเศรษฐกิจที่ฟื้นตัวหลังจาก Fed ปรับลดดอกเบี้ย โดยเราคาดการณ์เห็นการฟื้นตัวชัดเจนได้ในช่วงต้นปี 25 ด้าน Bloomberg ให้ราคาเป้าหมายเฉลี่ยไว้ที่ 319.2 USD ซึ่งมี Upside 6.3% จากราคาปัจจุบัน

|

|

13/09/2024

|

Adobe (ADBE) |

ADBE งบดีกว่าคาด แต่คาดการณ์ 4Q24 ต่ำกว่าคาดทำให้ราคาหุ้นตอบสนองเชิงลบ

- Adobe เผยงบ 3Q24 ดีกว่าคาด โดยรายได้โต 11%YoY และกำไรโต 20%YoY อยู่ที่ $4.65 ต่อหุ้น อย่างไรก็ดี 1) Digital media net new ARR รายได้ต่ำกว่าคาดที่ $504mn 2) คาดการณ์งบ 4Q24 ต่ำกว่าคาดทั้งรายได้ที่ 5.5- $5.55bn และกำไรต่อหุ้น 4.63-$4.68

มุมมองของ InnovestX

- จากภาพงบเรามองว่า 1) งบโตดีมีแรงหนุนหลักจากธุรกิจซอฟต์แวร์คลาวด์ประมวลเอกสารที่ผู้ใช้บริการ AI เพิ่มขึ้น 70% 2) ซอฟต์แวร์สำหรับตัดต่อรูปภาพและวิดีโอ ซึ่งเป็น Adobe พัฒนาโมเดล AI มีการเติบโตที่ไม่เด่นชัดซึ่งส่งผลให้ตลาดกังวลต่อภาพการรับรู้รายได้ที่มาช้ากว่าคาด

- ถึงแม้ ADBE จะอยู่ในจุดที่ได้รับประโยชน์จากอุปสงค์ AI ที่เพิ่มขึ้น แต่อย่างไรก็ดีในระยะสั้นแรงกดดันยังคงมีอยู่จาก 1) การรับรู้รายได้จาก AI ต้องใช้ระยะเวลากว่าจะเห็นผล 2) ค่าใช้จ่ายการลงทุน AI ที่มีแนวโน้มเพิ่มขึ้นกดดันการขยายตัวของมาร์จิ้นในระยะสั้น 3) เศรษฐกิจที่ชะลอตัวกดดันค่าใช้จ่ายลูกค้าองค์การ 4) การแข่งขันจากสตาร์ทอัพอย่าง Stability AI และ Midjourney ซึ่งให้บริการ AI คล้ายกัน รวมถึง Canva

- ระยะยาว เรามองว่า ADBE ยังมีความโดดเด่นจาก 1) การเป็นผู้นำตลาดโดยครองส่วนแบ่งตลาดซอฟต์แวร์สร้างสรรค์เป็นอันดับต้นๆ และมีชื่อเสียงด้านคุณภาพของผลิตภัณฑ์ ทำให้ลูกค้ามีความภักดีต่อแบรนด์สูง 2) โมเดลธุรกิจแบบ Subscription ที่มีรายได้ที่สม่ำเสมอและพัฒนาผลิตภัณฑ์ใหม่ๆ ได้อย่างต่อเนื่อง 3) มีการพัฒนา AI และ Machine Learning ใช้ในผลิตภัณฑ์ รวมถึงความต้องการคลาวด์ที่ขยายตัวทำให้เข้าถึงลูกค้าได้หลากหลายมากขึ้น 4) อุปสงค์การใช้งานแอปฯยังมีแนวโน้มเติบโตจากความต้องการเนื้อหาดิจิทัลที่เพิ่มขึ้น

- มุมมองการลงทุนในระยะสั้น เราเชื่อว่าราคาหุ้นยังคงมี Downside จากแนวโน้มการปรับประมาณการณ์ลง รวมถึงแรงกดดันจากปัจจัยมหภาคที่ส่งผลกระทบต่อ IT Spending ซึ่งทำให้เราแนะรอราคาหุ้นรับรู้แรงกดดันเหล่านี้และปรับตัวลงไปก่อนที่จะเริ่มเห็นสัญญาณการฟื้นตัว ซึ่งจะเกิดขึ้นได้ต่อเมื่อ 1) ภาพเศรษฐกิจที่ดูดีขึ้นหลังจาก Fed เริ่มมีการลดดอกเบี้ย 2) การรับรู้รายได้ AI ในส่วนซอฟต์แวร์สสร้างสรรค์เริ่มเห็นในผลประกอบการ โดยเราคาดการณ์ในช่วงปลายปี 24 - 1H25

|

|

04/09/2024

|

AAPL Event 2024

|

AAPL Event 2024 "It's Glowtime"

- Apple เตรียมจัดงานเปิดตัวผลิตภัณฑ์ใหม่ ภายใต้ชื่องาน "It's Glowtime" ในวันที่ 9 กันยายน 2024

-

ผลิตภัณฑ์ที่คาดว่าจะเปิดตัว: 1) iPhone 16 Series - คาดว่าจะมี 4 รุ่น ได้แก่ iPhone 16, iPhone 16 Plus, iPhone 16 Pro, และ iPhone 16 Pro Max 2) Apple Watch Series 10, Apple Watch Ultra 3 3) AirPods รุ่นที่ 4 4) มีการเปิดเผยข้อมูลการอัพเดทซอฟต์แวร์ iOS 18

- สิ่งที่ตลาดคาดหวังมากที่สุดในงานนี้: 1) ระบบ Apple Intelligence : คาดว่าจะมีอยู่ในทุกโมเดลของ iPhone 16 โดยจะช่วยให้ผู้ใช้ทำสิ่งต่างๆ ได้สะดวกสบายยิ่งขึ้น เช่น การสรุปข้อมูล, สรุปเว็บเพจ, แต่งภาพ, สร้างภาพใหม่, สรุปและช่วยเขียนอีเมล และ Siri ที่ฉลาดขึ้น 2) แรม iPhone ที่เพิ่มขึ้น โดยคาด iPhone16 มี 8GB ซึ่งจะช่วยให้การประมวลผลข้อมูลและการใช้งานแอปฯที่ใช้ AI

|

|

29/08/2024

|

Nvidia (NVDA.US)

|

NVDA งบและแนวโน้มดี แต่ความคาดหวังที่สูงและการผลิตชิปที่ล่าช้าทำให้ราคาหุ้นตอบสนองเชิงลบก่อนตลาดเปิด

- NVDA เผยงบ F2Q25 ดีกว่าคาด โดยรายได้เพิ่มขึ้น 122.4%YoY และ EPS เพิ่มขึ้นมากกว่า 2x YoY อยู่ที่ $0.68 หนุนจากรายได้ชิปทุกอุตฯที่โต โดยเฉพาะ Data Center +154.5%YoY ขณะที่คาดรายได้ F3Q25 อยู่ที่ราว $32.5bn ซึ่งมากกว่าคาดการณ์เฉลี่ยของตลาด

มุมมองของ InnovestX

- เรามองว่างบออกมาดูดีทุกมิติ รวมถึงแนวโน้มยังคงเติบโตดี แต่อย่างไรก็ดีราคาหุ้นก่อนเปิดตลาดปรับตัวลงราว 7% ซึ่งเราประเมินว่าเป็นผลมาจาก 1) ความคาดหวังที่สูง: ภาพรวมคาดการณ์ดีกว่าค่าเฉลี่ย Guidance แต่ต่ำกว่าคาดการณ์ในระดับสูงสุดที่ตลาดคาด 2) ปัญหาการผลิตชิป Blackwell: การผลิตมีความล่าช้าหลังบริษัทเปลี่ยนขั้นตอน mask production เพื่อปรับปรุง Yield ซึ่งส่งผลให้การส่งมอบเลื่อนไปในช่วง 4Q24 แต่อย่างไรก็ดีบริษัทเผยการผลิต Blackwell กำลังจะเพิ่มขึ้นใน 4Q24 ต่อเนื่องจน FY25 ประกอบกับคำสั่งซื้อยังคงแกร่ง สะท้อนให้เห็นได้ว่าอุปสงค์ชิป Blackwell ยังคงเติบโตได้ดีและจะเป็น Growth Driver สำคัญ 3) รายได้ที่กระจุกตัวอยู่ในกลุ่มเทคฯใหญ่ โดยราว 40% ของรายได้ของ NVDA มาจาก Data center ขนาดใหญ่ เช่น Google และ META ซึ่งภาพรวมมีการลงทุนในโครงสร้างพื้นฐานเพิ่มขึ้นจริง แต่ด้วยในระยะถัดไปที่เทคฯอาจจะล้ำเกินความต้องการตลาดในปัจจุบัน ซึ่งจะส่งผลกระทบต่อรายได้ของชิปประมวลผลได้ในระยะถัดไป

- ในภาพรวมนี้เราประเมินได้ว่า 1) ภาพรวมงบและคาดการณ์ยังคงออกมาดีสะท้อนแนวโน้มการเติบโตในระยะถัดไป 2) NVDA ยังคงเป็นผู้นำตลาดโดยรายได้รวมของ Peer อย่าง AMD INTEL จากตลาดคิดเป็น 5% ของรายได้รวม NVDA เท่านั้น 3) อุปสงค์ AI ยังคงดี รวมถึงการลงทุนจากกลุ่มบริษัทใหญ่ยังคงเติบโต ซึ่งสะท้อนได้ว่าราคาหุ้นยังคงสามารถไปต่อได้แต่อาจมีความผันผวนต่อเนื่องจากปัจจัยที่ยังคงไม่ชัดเจนและแนะติดตามในระยะถัดไปอย่าง 1) ความคาดหวังที่สูงของตลาด 2) การพัฒนาชิปในระยะถัดไปที่ล้ำเกินกว่าความต้องการตลาด 3) ติดตามการส่งมอบชิป Blackwell ที่ไม่ควรจะล่าช้าไปกว่านี้ ด้วยภาพนี้ทำให้เราแนะเก็งกำไรเป็นรอบๆจากแนวโน้มที่ยังคงเติบโตดี โดยแนะมองจังหวะเข้าซื้อในช่วง $100 และจังหวะขายทำกำไรที่ $150

|

|

26/08/2024

|

Berkshire Hathaway

|

สถานการณ์ถือหุ้นปัจจุบันของ Berkshire Hathaway...

หุ้น 5 อันดับแรกคิดเป็นมากกว่า 70% ของ Portfolio

- Berkshire Hathaway Inc ถือหุ้น 41 ตัวตามรายงานใน 2Q24 โดยถืออยู่ในกลุ่มเทคโนโลยี 35.2% อยู่ในกลุ่มการเงิน 32.8% อยู่ในกลุ่ม Consumer Staples 13.7% และอยู่ในกลุ่มพลังงาน 12.4%

- Berkshire Hathaway Inc ถือหุ้น Apple มากที่สุดซึ่งคิดเป็น 30% ของ Portfolio ตามมาด้วย Bank of America ที่ 14.7%

- หุ้น Apple, Bank of America, American Express, Coca-Cola และ Chevron คิดเป็น 73% ของมูลค่า Portfolio

- นอกจากนั้นยังมีหุ้นอย่าง Citigroup, Visa, Amazon, Mastercard บริษัทละ ~1% ของ Portfolio

|

|

22/08/2024

|

Snowflake (SNOW)

|

SNOW รายได้โต...แต่ขาดทุนต่อเนื่องหลังค่าใช้จ่ายเพิ่มขึ้น

- Snowflake เผยรายได้ F2Q25 โตดีกว่าคาด 30% หนุนจากการขายสินค้าที่โต 30%YoY และบริการที่เติบโต 17%YoY อย่างไรก็ดีขาดทุนเพิ่มแตะ $317.7Mn หลังมีการลงทุน AI เพิ่มขึ้น ซึ้งภาพนี้ส่งผลให้ราคาหุ้นตอบสนองเชิงลบ -8% ในช่วงก่อนตลาดเปิดทำการ

มุมมองของ InnovestX

- เรามองว่า SNOW ยังคงมี Bright Spot จาก 1) รายได้จากการขายสินค้าที่ยังคงเติบโตหลังอุปสงค์การใช้คลาวด์ AI เพิ่ม 2) ลูกค้าองค์กรขนาดใหญ่ใช้จ่ายเพิ่มขึ้น 3) แนวโน้มที่ดีสะท้อนจาก RPO ที่โต 48%YoY และปรับเพิ่มคาดการณ์รายได้ผลิตภัณฑ์ทั้งปี 25 ขึ้น โดยมองอยู่ที่ 3.3-$3.4bn

- แต่อย่างไรก็ดี ในระยะสั้น เราประเมินว่า SNOW ยังคงมีแรงกดดันจาก 1) การรับรู้รายได้จากAI ต้องใช้ระยะเวลาพอสมควรกว่าจะเห็นผล 2) การลงทุน AI ที่เพิ่มขึ้นกดดันการขยายตัวของมาร์จิ้นในระยะสั้น 3) เศรษฐกิจที่ชะลอตัวกดดันค่าใช้จ่ายลูกค้าองค์การ 4) การแข่งขันในอุตฯคลาวด์เพิ่มขึ้นจาก Databricks และ Microsoft

- ขณะที่ระยะยาว เรามองว่า SNOW เป็นอีกหนึ่งบริษัทคลาวด์ที่มีความโดดเด่นจาก 1) ) ความได้เปรียบทางเทคฯ ที่รองรับการใช้งาน AI และรองรับงานที่หลากหลาย เช่น การประมวลผลข้อมูล 2) เน้น R&D และนำผลิตภัณฑ์ใหม่ ๆ ออกสู่ตลาดอย่างรวดเร็ว 3) กลุ่มลูกค้าที่มีอยู่ในตลาดขนาดใหญ่และมีแนวโน้มเติบโตต่อเนื่อง

- ภาพรวมนี้ ทำให้เรามองว่า SNOW เหมาะกับการลงทุนระยะยาวเพื่อคาดหวังผลตอบแทนที่มาจากธุรกิจที่พลิกกลับมามีกำไรได้ มากกว่าการเก็งกำไรในระยะสั้นที่ยังคงมีแรงกดดันจากค่าใช้จ่ายลงทุน AI เพิ่มและการลงทุนที่ยังคงไม่เห็นผลชัดเจน โดยเราประเมินได้ว่า 1) ราคาหุ้นยังคง Sideway ต่อเนื่องใน 2H24 2) คาดหวังการ turn around ของกำไรที่คาดว่าเห็นได้ในช่วงปีหน้า 2025 เป็นต้นไป

|

|

16/08/2024

|

Walmart (WMT.US)

|

Walmart งบดีหลังกลยุทธ์ลดราคาทำให้ส่วนแบ่งเพิ่มและไม่กดดันการขยายตัวมาร์จิ้น

- Walmart (WMT) เผยงบดีกว่าคาด โดยรายได้รวมโตราว 5%YoY และยอดขายคอมเมิร์ซโตแกร่ง 22%YoY นอกจากนี้ปรับเพิ่มคาดการณ์กำไรทั้งปีขึ้นสู่ 2.35-2.4$

มุมมองของ InnovestX

- เรามองบวกต่อภาพรวมงบของ WMT และแนวโน้มที่คาดว่ายังคงฟื้นตัวหลัง 1) แรงซื้อผู้บริโภคยังคงแกร่ง โดยเฉพาะในส่วนสินค้าจำเป็นที่เป็นสัดส่วนรายได้หลักของบริษัท นอกจากนี้ในระยะถัดไปด้วย Fed จะลดดอกเบี้ยซึ่งมีส่วนช่วยหนุนให้แรงซื้อมีแนวโน้มฟื้นตัวดีต่อเนื่อง 2) กลยุทธ์การลดราคาสินค้า EDLP (Everyday Low Prices) เนื่องจากการลดราคาของบริษัทมีความยั่งยืน (ระยะเวลา 90 วัน) และไม่ใช่การตอบสนองการแข่งขันระยะสั้น ซึ่งภาพนี้ค่อนข้างมีประสิทธิภาพสะท้อนได้จากยอดขายและส่วนแบ่งการตลาดของบริษัทที่ขยายตัวดี รวมถึงการขยายตัวของมาร์จิ้นได้รับกระทบจำกัด 3) การปรับปรุงความสามารถในการทำกำไรโดยเฉพาะส่วนคอมเมิซซึ่งช่วยหนุนภาพรวมผลการดำเนินงานให้โตเร็วกว่ายอดขายได้

- ขณะที่หากมองในส่วน Valuation และการตอบสนองต่อราคาหุ้นสมเหตุสมผลกับปัจจัยพื้นฐาน ประกอบกับด้วยแนวโน้มธุรกิจที่ยังคงเติบโตได้ดี และการที่หุ้นสามารถลดความผันผวนพอร์ตได้ ทำให้ในระยะสั้นเรามองว่ายังคงสามารถลงทุนได้

- อย่างไรก็ดีสำหรับการลงทุนระยะยาว หากประเมินจากภาพ Performance ในช่วงปีที่ผ่านมาเราจะเห็นการ Correction ของบริษัทราว 4 ครั้งและอยู่ในกรอบราว 4.5-6% ด้วยภาพนี้ทำให้เรามองว่าอาจรอราคาหุ้นย่อตัวราว 5-6% แล้วค่อยมองลงทุนระยะยาวที่คาดว่าให้ Risk Reward ที่ดี

|

|

08/08/2024

|

Novo Nordisk (NVO.US)

|

Novo Nordisk งบต่ำกว่าคาดกดดันจากปัญหา Supply...บริษัทยังมั่นใจในแนวโน้มการเติบโตของยา GLP1

- Novo Nordisk (NVO) เผยงบ 2Q24 ต่ำกว่าคาดเล็กน้อยทั้งรายได้และกำไร โดยรายได้โต 25.4%YoY และกำไรต่อหุ้นอยู่ที่ 4.5 DKK ส่วนอัตรากำไรจากการดำเนินงานต่ำกว่าคาดเช่นกัน นอกจากนี้ปรับลดคาดการณ์กำไรจากการดำเนินงานปี 24 ลงสู่ 20-28% แต่เพิ่มคาดการณ์ยอดขายจะเติบโต 22-28% ขึ้นจากคาดการณ์ก่อน

มุมมองของ InnovestX

- ภาพรวมงบออกมาต่ำกว่าคาดเป็นผลจาก 1) ยอดขายยา GLP1 ทั้งในส่วน Wegovy (ต่ำกว่า 15%) และ Ozempic (ต่ำกว่า 3%) ที่ต่ำกว่าคาดหลังมีแรงกดดันด้านราคาและข้อจำกัดด้าน Supply โดยเฉพาะอินซูลิน (สูงกว่า 6%) 2) กลุ่มยาโรคหายากมียอดขายอ่อนตัวลง 3) การให้ส่วนลดแก่ผู้จัดการสิทธิประโยชน์ด้านเภสัชกรรมในสหรัฐฯ สูงกว่าคาด

- บริษัทเผยแผนในระยะถัดไป โดย 1) บริษัทเตรียมเพิ่มกำลังการผลิตซึ่งจะส่งผลให้ Supply มีภาพที่ดีขึ้นหนุนยอดขาย Wegovy ให้โตเร่งขึ้นได้หลังความต้องการในสหรัฐฯ ยังสูงกว่าอุปทาน 2) บริษัทถอนการส่งเอกสารไปยังหน่วยงานกำกับดูแลของสหรัฐฯ และยุโรปเพื่อขออนุมัติยาสำหรับการรักษาภาวะหัวใจล้มเหลว

- ในระยะสั้นราคาหุ้นยังคงมีแรงกดดันจากยอดขายยา GLP1 ที่ออกมาต่ำกว่าคาดและการปรับลดคาดการณ์กำไรลง ขณะที่มองแนวโน้มตลาดยา GLP1 ยังมีแนวโน้มโตได้จนถึงช่วง 1H25 แต่ใน 2H25 มองว่าแรงกดดันจากคู่แข่งใหม่อย่าง Roche Pfizer เริ่มจะส่งผลกระทบต่อยอดขายยา GLP1 ด้วยภาพนี้ทำให้เรามองว่าสำหรับใครที่รับความเสี่ยงได้สูงยังคงสามารถเก็งกำไร NVO เป็นรอบๆได้ในช่วง 2H24-1H25 และแนะติดตามทิศทางการเพิ่มกำลังการผลิตในช่วงครึ่งปีหลังว่าจะสามารถแก้ไขปัญหายอดขาย GLP1 ได้ตามที่บริษัทคาดหรือไม่ นอกจากนี้แนะติดตามทิศทางแนวโน้มการแข่งขันที่เพิ่มขึ้นในช่วง 2H25 ซึ่งอาจจะกดดันราคาหุ้นได้เช่นกัน

|

|

31/07/2024

|

Microsoft (MSFT.US)

|

Microsoft งบโตดีในทุกกลุ่มธุรกิจ...คาดหวังการเติบโตต่อเนื่องในปี 25

- Microsoft เผยงบ 4Q24 ดีกว่าคาดในภาพรวม โดยรายได้โต 15%YoY และกำไรโต 10%YoY หลังมีแรงหนุนจากภาพรวมในทุกกลุ่มธุรกิจที่มีการเติบโตที่ดี นอกจากนี้บริษัทเพิ่มการลงทุนอย่างมากในการขยายเครือข่ายศูนย์ข้อมูล โดยค่าใช้จ่ายด้านทุนเพิ่มขึ้น 77.6% และคาดค่าใช้จ่ายจะเพิ่มขึ้นอีกในปีงบประมาณใหม่โดยเฉพาะในส่วน AI

มุมมองของ InnovestX

- ถึงแม้งบจะออกมาดีกว่าคาดในภาพรวม แต่อย่างไรก็ดีราคาหุ้นตอบสนองเชิงลบและปรับตัวลงกว่า 4% หลังเรามองว่าเป็นผลมาจาก 1) รายได้ในกลุ่มคลาวด์ที่ออกมาต่ำกว่าคาด โดยรายได้จาก Intelligent Cloud โตต่ำกว่าคาด 19% และรายได้จาก Azure โต 29% ต่ำกว่าคาดเล็กน้อย รวมถึงให้คาดการณ์การเติบโตคลาวด์ Azure อยู่ที่ 28-29% ซึ่งต่ำกว่าคาดที่ 29.7% อย่างไรก็ดีเรามองว่าการเติบโตถือได้ว่าอยู่ในระดับสูง ประกอบกับรายได้ในธุรกิจอื่นก็ยังคงเติบโตสม่ำเสมอ สะท้อนได้ว่าการปรับตัวลงของราคาหุ้นเป็นผลกระทบจาก High expectation มากกว่าปัจจัยพื้นฐาน 2) ภาพค่าใช้จ่ายที่มีแนวโน้มเพิ่มขึ้นโดยใน 4Q24 อยู่ที่ $19bn ซึ่งเป็นไปในทิศทางเดียวกันกับ GOOGL ที่มี CAPEX ที่สูง แต่อย่างไรก็ดีเรามองประเด็นนี้กดดันในระยะสั้นและส่งผลดีต่อภาพระยะยาวหลังเพื่อรองรับความต้องการของลูกค้าที่เพิ่มขึ้นและขจัดข้อจำกัดด้านกำลังการผลิต 3) มองประเด็นความผิดพลาดของ CRWD ในการอัปเกรดข้อมูลที่ส่งผลให้ Window ล่มนั้นมีผลกระทบจำกัดต่อ MSFT รวมถึงมองว่า Cybersecurity ของ MSFT อาจได้รับประโยชน์จากความผิดพลาดของ CRWD ด้วยซ้ำหลังลูกค้าที่ได้รับผลกระทบบางส่วนกำลังเรียกค่าเสียหายจาก CRWD ประกอบกับคำสั่งซื้อที่อาจมีแรงกดดันจากความผิดพลาดด้วย

|

|

24/07/2024

|

Alphabet (GOOGL.US)

|

Alphabet งบดีกว่าคาดทุกมิติ...คาดหวังการเติบโตต่อเนื่องในปี 24

- Alphabet เผยงบดีกว่าคาดในภาพรวม โดยรายได้โต 14%YoY และกำไรโต 29%YoY หลังมีแรงหนุนจากกลุ่มคลาว์ +29%YoY และ Ads จากเสิร์ชเอนจิ้น +14%YoY ขณะที่บริษัทเผยค่าใช้จ่ายด้านทุนในช่วงที่เหลือของปี 24 จะอยู่ที่ราว $12bn หรือสูงกว่า นอกจากนี้มองผลิตภัณฑ์ AI ไม่เพียงแค่ลดต้นทุนและเพิ่มประสิทธิภาพ แต่อาจสร้างรายได้ในเร็วๆ นี้

มุมมองของ InnovestX

- ภาพรวมงบ 2Q24 ที่ออกมาดีกว่าคาดในทุกมิติ โดยมองบวกต่อ 1) กลุ่มคลาวด์ที่เติบโตสะท้อนอุปสงค์ AI ที่เพิ่มขึ้นและภาพการใช้จ่ายซอฟต์แวร์องค์กรที่ฟื้นตัว 2) ความต้องการโฆษณาดิจิทัลยังแข็งแกร่งหลังมีการใช้ข้อมูลลูกค้าเพื่อเพิ่มประสิทธิภาพในการเข้าถึงกลุ่มเป้าหมายและมีแรงหนุนจากเหตุการณ์สำคัญ เช่น โอลิมปิกที่ปารีสและการเลือกตั้งในหลายประเทศรวมถึงสหรัฐอเมริกา 3) ในส่วน other bets ซึ่งรวมถึงโครงการทดลองและหน่วยรถยนต์ไร้คนขับ Waymo เพิ่มขึ้น 28% สะท้อนการลงทุนในกลุ่มธุรกิจใหม่ที่เริ่มเห็นผลแล้ว โดยบริษัทยังวางแผนที่จะลงทุน 5 พันล้านดอลลาร์ในโครงการ Waymo เป็นเวลาหลายปีนำหน้าคู่แข่ง

- ขณะที่ในส่วนที่น่ากังวลคือ 1) ค่าใช้จ่ายด้านทุนของบริษัทได้เพิ่มขึ้น 91% ในช่วง 3M24 และมีแนวโน้มเพิ่มขึ้นในช่วงที่เหลือของปี 24 ซึ่งสร้างความกังวลต่อค่าใช้จ่ายที่เพิ่มขึ้นไวกว่ารายได้จาก AI ที่ยังไม่ได้เห็น แต่อย่างไรก็ดีบริษัทเผยจะเริ่มเห็นเทคฯเหล่านี้ถูกขยายและนำไปใช้ในหลายประเทศมากขึ้น ด้วยภาพนี้ทำให้แนวโน้มการลงทุนยังคงสร้างการเติบโตให้บริษัทได้ 2) รายได้ Youtube ads ที่ออกมาต่ำกว่าคาดเล็กน้อยแต่ยังเพิ่มขึ้น 13%YoY ซึ่งมองว่าเป็นผลกระทบมาจากการแข่งขันจาก Short Video อย่าง Reels และ TikTok

|

|

19/07/2024

|

Netflix (NFLX.US)

|

งบแกร่งหนุนจากจำนวนสมาชิกที่โต...ระยะถัดไปมีความกังวลการเติบโตที่ชะลอตัว

- Netflix เผยงบ 2Q24 ดีกว่าคาด โดยรายได้โต 17%YoY และกำไรโต 45.5%YoY หนุนจากจำนวนสมาชิกที่เพิ่มขึ้นกว่า 8.05 ล้านคน นอกจากนี้ปรับเพิ่มประมาณการณ์ใน 3Q24 ขึ้นโดยปรับกำไรขึ้นสู่ $5.1 ต่อหุ้น จากครั้งก่อนที่ $4.7 ขณะที่รายได้ปรับขึ้นอยู่ที่ $9.63bn ซึ่งต่ำกว่าคาดและโตชะลอตัวลง 13.9%YoY

มุมมองของ InnovestX

- เรามองว่าภาพงบ 2Q24 ออกมาดีและสะท้อนทิศทางการเติบโตที่แกร่ง โดย 1) จำนวนสมาชิกใหม่เพิ่มขึ้นดีกว่าคาดราว 2x ในทุกภูมิภาคทั่วโลกโดยมีแรงหนุนหลักจากเอเชียที่สมาชิกใหม่เพิ่มขึ้นกว่า 2.8 ล้านคน 2) แผนการปราบการแชร์รหัสผ่านและการเปิดตัวแผนสมาชิกระดับราคาต่ำกว่าที่มีโฆษณาเห็นผลโดยช่วยให้ Netflix มียอดสมาชิกใหม่ที่ดีเป็นอันดับสองในช่วงครึ่งปีแรก รองเพียงแค่ช่วงโควิดในปี 20 3) ซีรีย์ยอดนิยม เช่น Bridgerton ซีซั่นใหม่, Baby Reindeer ช่วยดึงดูดสัดส่วนการรับชมทีวีทั้งหมดของ Netflix ในสหรัฐฯ เพิ่มขึ้นเป็นกว่า 8% ในเดือนมิ.ย.และมากกว่าคู่แข่ง 2x

- ในระยะสั้น เรามองว่าแนวโน้มกำไรยังคงเติบโตดี โดย 1) เราเชื่อว่าสมาชิกที่เพิ่มขึ้นในแผนโฆษณาจะยังคงเป็นปัจจัยหลักที่สนับสนุนการเติบโตได้หลังได้รับอานิสงส์จากการที่บริษัทเตรียมยุติการเป็นสมาชิกแผนพื้นฐานในสหรัฐฯและฝรั่งเศส หลังจากเคยยกเลิกแผนนี้ในสหราชอาณาจักรและแคนาดาเมื่อปีที่แล้ว ภาพนี้ทำให้เราคาดว่าจะช่วยหนุนให้จำนวนสมาชิกแบบมีโฆษณาที่มีราคาถูกสุดในปัจจุบันนั้นเพิ่มขึ้นแทน 2) ลูกค้าองค์กรอาจมีการสนับสนุน Ads เพิ่มขึ้นในทิศทางเดียวกันกับแนวโน้มจำนวนสมาชิกในแผนโฆษณาที่เติบโต

- อย่างไรก็ดี มอง Netflix ยังคงมี Downside จาก 1) คาดการณ์รายได้ที่ออกมาต่ำกว่าที่ตลาดคาด 2) บริษัทจะหยุดรายงานจำนวนสมาชิกในปีหน้าซึ่งอาจเป็นสัญญาณไม่ดีเกี่ยวกับการเติบโตในอนาคต 3) ราคาหุ้นที่ตอบสนองต่อแนวโน้มการเติบโตไปแล้วในช่วงก่อนหน้า 4) ปัจจัยมหภาค เช่น การใช้จ่ายที่ชะลอตัวลงกดดันกลุ่มบริการฟุ่มเฟือยอย่าง Netflix 5) แม้กลุ่ม Streaming จะหันมาเน้นการทำกำไร แต่อย่างไรก็ดียังคงมองการแข่งขันในอุตฯยังคงมีอยู่

- ด้วยภาพนี้ทำให้เรามองว่าแม้การเติบโตของกำไรที่ออกมาดีจะเป็นแรงสนับสนุนที่ทำให้ราคาหุ้นให้ปรับตัวเพิ่มขึ้นได้ แต่อย่างไรก็ดีด้วยภาพ Downside ที่ดำเนินอยู่ทำให้เรามองว่าราคาหุ้นอาจมีความผันผวน ประกอบกับด้วยราคาหุ้นที่ตอบสนองต่อภาพการเติบโตใน 1H24 ที่ออกมาแกร่งแล้ว ทำให้เราแนะหาจังหวะการลงทุนในหุ้นอีกทีตอนที่ราคามีการย่อตัวลงและ Consolidated ก่อน โดยมองจังหวะที่ 600-$620 ที่คาดว่าจะให้ Risk Reward ที่ดีกว่าการลงทุนในปัจจุบัน

|

|

11/07/2024

|

Amazon (AMZN.US)

|

Amazon เปิดตัวชิป CPU AI ใหม่...มองบวกต่อแนวโน้มการเติบโต

- วานนี้ Amazon Web Services (AWS):AWS ได้เปิดให้บริการทั่วไป (generally available) หรือเปิดการใช้งานเชิงพาณิชย์เต็มรูปแบบสำหรับชิป Graviton4 รุ่นที่ 4 ที่ใช้สถาปัตยกรรมจาก ARM หลังจากก่อนหน้านี้มีการเปิดตัวในช่วงเดือพ.ย. 23 ที่ผ่านมา โดยบริษัทบางแห่ง เช่น Epic Games (ผู้พัฒนาเกม Fortnite) ได้เริ่มทดลองใช้ Graviton4 แล้ว

มุมมองของ InnovestX

- เรามองบวกต่อประเด็นนี้หลังมองว่า 1) เพิ่มประสิทธิภาพและลดต้นทุน: Graviton4 ช่วยเพิ่มประสิทธิภาพการประมวลผลใน EC2 instances และประหยัดพลังงานส่งผลให้ AWS สามารถให้บริการที่เร็วขึ้นและมีต้นทุนต่ำลง 2) เสริมความสามารถในการแข่งขัน: ช่วยให้ AWS มีจุดแข็งในการแข่งขันกับผู้ให้บริการคลาวด์รายอื่นโดยเฉพาะการใช้งานคลาวด์ AWS ที่มีประสิทธิภาพและคุ้มค่าเมื่อเทียบกับค่าบริการที่ถูกลง 3) ควบคุมการพัฒนาและลดการพึ่งพาภายนอก: Amazon สามารถออกแบบและพัฒนาชิปให้เหมาะกับความต้องการเฉพาะของ AWS ซึ่งภาพนี้ช่วยลดการพึ่งพาผู้ผลิตชิปภายนอก และลดความเสี่ยงในห่วงโซ่อุปทาน 4) เพิ่มโอกาสทางรายได้และส่วนแบ่งตลาด: ประสิทธิภาพของคลาวด์ที่ดีขึ้นจากชิปใหม่ยังคงเป็นอีกหนึ่งปัจจัยที่ช่วยดึงดูดลูกค้าใหม่และรักษาลูกค้าเดิม ซึ่งอาจนำไปสู่การเพิ่มส่วนแบ่งตลาดและรายได้ในระยะยาว

- ในปี 24 เรายังคงชอบ AMZN และเชื่อว่าจะยังคงมีการเติบโตที่ดีซึ่งมีส่วนช่วยหนุนราคาหุ้นให้เพิ่มขึ้นได้จาก 1) การได้รับประโยชน์จากความต้องการ AI ที่เพิ่มขึ้นซึ่งจะช่วยหนุนบริการที่เกี่ยวข้อง เช่น AWS และ Claude 2) การเปลี่ยน Focus ธุรกิจหลักไปยังธุรกิจที่สร้างกำไรมากกว่าคอมเมิซฯ อย่างคลาวด์ซึ่งมองว่าประเด็นนี้ใช้ระยะเวลาพอสมควร แต่เริ่มเห็นผลได้ตั้งแต่งบ 1Q24 ที่ออกมา 3) มาร์จิ้นที่ขยายตัวอย่างมีประสิทธิภาพหลังมีแผนลดต้นทุนที่ดี 4) แผนการลงทุนขยายโครงสร้างพื้นฐาน AWS และพัฒนาบริการ AI ที่เพิ่มขึ้นคาดว่าจะสร้างรายได้หลายหมื่นล้านดอลฯ

- เราแนะมองจังหวะที่หุ้นย่อตัวลงและทยอยสะสม เพื่อคาดหวังการเติบโตที่ดีในระยะสั้นและระยะยาว โดยถึงแม้มูลค่าหุ้นที่จะอยู่สูงกว่าอุตฯโดย PE เทรดอยู่ที่ 37.6x (อุตฯ 19x) แต่ถ้าหากเทียบกับ 1) ค่าเฉลี่ยในช่วง 5 ปีย้อนหลังที่ 72.5 ถือได้ว่าน้อยกว่า 2) เทียบกับอัตราการเติบโตในปีงบ FY25 ที่ระดับ 56.8 จะทำให้ PEG อยู่ที่ระดับ 0.6 ซึ่งถือได้ว่าภาพรวมมูลค่ายังคงค่อนข้างสมเหตุสมผล

|

|

03/07/2024

|

Tencent (700)

|

เริ่มเห็นพัฒนาการเชิงบวกจากการปรับปรุงแผนธุรกิจซึ่งคาดหนุนการฟื้นตัวในช่วงปี 24

- Tencent เผยเกม Dungeon & Fighter Mobile (DnF) สร้างรายได้กว่า $270mn ในช่วง 30 วันแรกหลังเปิดตัวในช่วงพ.ค. 24 ที่ผ่านมาจนปัจจุบันขึ้นเป็นเกมอันดับ 1 ทั้งในด้านยอดดาวน์โหลดและรายได้ซึ่งสูงกว่าเกม Honor of Kings ที่เคยเป็นเกมทำเงินอันดับ 1 ของจีนมานาน

มุมมองของ InnovestX

- ถึงแม้ภาพการฟื้นตัวของธุรกิจหลักจะอาศัย 1) รายได้จาก Ads ซึ่งค่อนข้างอิงกับภาพเศรษฐกิจจีนซึ่งในช่วงที่ผ่านมายังคงเป็นไปอย่างช้าๆและชะลอตัว 2) การออกเกมใหม่ 3) การแข่งขันในอุตฯที่สูง ซึ่งทำให้ภาพการฟื้นตัวยังเปราะบางและมีความเสี่ยง

- แต่อย่างไรก็ดี เราเริ่มเห็นพัฒนาการเชิงบวกต่อการปรับปรุงแผนธุรกิจของ Tencent ที่คาดว่าจะช่วยหนุนภาพการฟื้นตัวในปี 24 ได้โดย 1) ธุรกิจเกม: เราคาดรายได้จะฟื้นตัวและพลิกกลับมาเป็นบวกได้ตั้งแต่ 2Q24 โดยมีแนวโน้มโตราว 9.4%YoY หนุนจากการรับรู้รายได้เกม DnF เข้าสู่ผลประกอบการ รวมถึงการออกเกมใหม่ที่ในช่วง 1H24 ทางการจีนได้อนุมัติเกมใหม่ของ Tencent กว่า 11 เกม นอกจากนี้มองกลุ่มเกมในต่างประเทศยังโตแกร่งเช่นกัน 2) ธุรกิจ Ads: มองส่วนแบ่งการตลาดโฆษณาเพิ่มขึ้นหลังจากปรับปรุงเทคฯส่งผลให้มีอัตราการคลิกโฆษณาที่สูงขึ้นและปริมาณโฆษณาที่มากขึ้น นอกจากนี้มองแพลตฟอร์มวิดีโอสั้นช่วยทำให้มีปริมาณโฆษณาเพิ่มขึ้นเช่นกัน 3) ธุรกิจ Fintech: มีการขยายการให้บริการต่อเนื่องโดยล่าสุด WeChat Pay HK มีการขยายบริการจ่ายค่ารถด้วย QR Code ไปยัง 13 เมืองใหม่ในจีนซึ่งคาดว่าจะช่วยหนุนปริมาณการชำระเงินโดยรวมให้เติบโตได้ 4) ธุรกิจคลาวด์: มองได้รับประโยชน์จากความต้องการ AI ที่เพิ่มขึ้นในหลายอุตฯช่วยช่วยหนุนการใช้งาน HPC และ Cloud AI ของบริษัทให้เพิ่มขึ้นได้

- หากพิจารณามูลค่าหุ้นในปัจจุบันถือได้ว่าน่าสนใจโดย PE อยู่ที่ระดับ 15x ซึ่งถือได้ว่าต่ำกว่าค่าเฉลี่ย 5 ปีที่ 18x ประกอบกับเมื่อเทียบกับแนวโน้มการเติบโตของกำไรที่ 20% ในช่วง 2 ปีต่อจากนี้ ด้วยภาพนี้ทำให้เรามองว่าสามารถเก็งกำไรบน Tencent ได้ พร้อมคาดหวังแนวโน้มธุรกิจที่ฟื้นตัวดีในช่วงปี 24 นอกจากนี้มองการเติบโตที่ต่ำและแผนการซื้อหุ้นคืนกว่า $100bn จะช่วยหนุนราคาหุ้นได้ ด้าน Bloomberg Consensus อยู่ที่ 473.4 HKD ซึ่งมี Upside ราว 28%

|

|

27/06/2024

|

Micron Technology (MU.US)

|

แม้งบจะออกมาดีกว่าคาด แต่หุ้นปรับลงจากความคาดหวังที่สูงต่อแนวโน้มรายได้ในระยะถัดไป

- Micron เผยงบ 3Q24 ดีกว่าคาดทั้งรายได้เพิ่มขึ้น 82%YoY และกำไรอยู่ที่ $0.62 ต่อหุ้น หนุนจากอุปสงค์ AI ที่โตทำให้ยอดขายชิป HBM3e ที่แตะ $100mn นอกจากนี้บริษัทให้คาดการณ์กำไรต่อหุ้นอยู่ที่ $1.08 สูงกว่าที่คาด $1.02 แต่มองยอดขายในไตรมาส 4 ที่ $7.4-$7.8bn ซึ่งเป็นไปตามคาดการณ์เฉลี่ยที่ $7.6bn

มุมมองของ InnovestX

- ถึงแม้งบจะออกมาดี แต่อย่างไรก็ดีราคาหุ้นปรับลงเป็นผลจาก 1) คาดการณ์ที่ต่ำกว่าที่บาง House คาดไว้ที่มากกว่า $8bn 2) ความคาดหวังที่สูงส่งผลให้ราคาหุ้นปรับขึ้นไปแล้ว 3) แนวโน้มค่าใช้จ่ายที่เพิ่มขึ้น โดยบริษัทคาดใช้งบประมาณ $8bn สำหรับโรงงานและอุปกรณ์ใหม่ในปีงบประมาณ 2024 และจะปรับเพิ่มขึ้นในปีหน้าเพื่อสนับสนุนการก่อสร้างในไอดาโฮ (เริ่มผลิตในปี 27) และนิวยอร์ก (เริ่มผลิตในปี 28) ซึ่งเราเชื่อว่าจะเป็นผลดีต่อการผลิตในระยะยาว

- ขณะที่หากตัดความคาดหวังตลาดออกเราเชื่อว่าภาพงบและแนวโน้มยังคงเป็นไปตาม Pace การฟื้นตัวที่ดี โดย 1) มุมมองเชิงบวกของบริษัท: มองบวกต่อการเติบโตในปี 24 โดยเฉพาะจาก AI รวมไปถึงอุตฯดั้งเดิมอย่าง PC และสมาร์ทโฟนที่ฟื้นตัวโตในระดับ low to mid single digit และเชื่อว่า AI จะเป็นปัจจัยหลักที่เพิ่มอุปสงค์ต่อเนื่องไปจนถึงในปี 25 2) แนวโน้มการเติบโตที่แกร่งของกลุ่ม Data Center: อุปสงค์ AI ที่เพิ่มขึ้นยังคงเป็นปัจจัยหนุนหลักภาพรวมการเติบโตทั้งใน Data center SSDs รวมถึง HBM ที่มีการทำข้อตกลงซื้อขาย HBM ระยะยาว (LTAs) จำนวนมากโดยบริษัทยังคงวางแผนเพิ่มรายได้จากระดับร้อยล้านดอลฯในปี 24 สู่ระดับพันล้านดอลฯในปี 25 เพื่อให้บรรลุเป้าหมายการมีส่วนแบ่งตลาด HBM (20% ในปี 24) ใกล้เคียงกับส่วนแบ่ง DRAM (25% ในปี 24) ภายในสิ้นปี 2025 นอกจากนี้ 3) แนวโน้ม CAPEX to REV ที่ปรับตัวขึ้น: โดยอยู่ที่ระดับ Mid - 30s% ซึ่งแปลว่าบริษัทมีการเพิ่มงบ CAPEX ที่จะช่วยเพิ่มการเติบโตในระยะถัดไปได้ ซึ่งภาพนี้ทำให้เราเชื่อว่าจะทำให้ Lam research, Applied material, Tokyo electron, ASML ได้ประโยชน์จากการลงทุนที่เพิ่มขึ้นเช่นกัน 4) แนวโน้มราคาชิปที่ปรับขึ้น: ราคา NAND มีแนวโน้มเพิ่มขึ้นราว 20% ซึ่งเป็นผลมาจากอุปทานที่เพิ่มขึ้นไม่เท่าทันกับอุปสงค์ ซึ่งภาพนี้จะส่งผลดีต่อรายได้ นอกจากนี้เชื่อว่า Peers ยังได้ประโยชน์จากภาพนี้เช่นกันทั้ง SK Hyunik และ Samsung หากพิจารณามูลค่าหุ้นในปัจจุบันถือว่าน่าสนใจ โดย EV/EBITDA อยู่ที่ 17x ซึ่งถือว่าต่ำกว่าระดับค่าเฉลี่ย 5 ปี (31.9x) และค่าเฉลี่ยอุตฯ (24.9x) ด้วยภาพนี้ทำให้เรามองว่าราคาหุ้นที่ปรับตัวลงมาในตอนนี้ถือเป็นโอกาสในการเข้าลงทุนหุ้นที่ดี เพื่อคาดหวังการฟื้นตัวและการเติบโตในปี 24 และ 25

- ระยะยาว MU ยังคงมีความน่าสนใจจากการเป็นผู้นำตลาด, ผลิตภัณฑ์หลากหลายตอบสนองลูกค้าหลายกลุ่ม, ฐานลูกค้าแกร่ง และความสามารถทางการแข่งขันที่ดีจากเทคฯล้ำ

|

|

19/06/2024

|

Pfizer (PFE.US)

|

มีการปรับประมาณการขึ้น...มองการฟื้นตัวปี 24 ดูดี

- Pfizer ปรับเพิ่มคาดการณ์กำไรต่อหุ้นประจำปี 24 อยู่ที่ 2.15-2.35$ หลังงบไตรมาส 1 สูงกว่าคาดจากยอดขาย Paxlovid , การลดต้นทุน รวมถึงมีแรงหนุนจากยอดขายยา Padcev สำหรับมะเร็งกระเพาะปัสสาวะที่ได้รับแรงหนุนจากการซื้อกิจการ Seagen

มุมมอง InnovestX

- ในปี 24 เราประเมินว่า Pfizer มีแนวโน้มฟื้นตัวดีหลัง 1) แนวโน้มปรับประมาณการขึ้นและความเชื่อมั่นของบริษัทต่อการฟื้นตัว นอกจากนี้เรามองการเติบโตยังได้ประโยชน์จากฐานต่ำในปีก่อนซึ่งมีส่วนช่วยให้กำไรกลับมาเป็นบวกในปีนี้ได้ 2) แผนการลดต้นทุนที่คาดช่วยให้มาร์จิ้นขยายตัวได้ดีขึ้น 3) การเข้าสู่ตลาดยารักษาโรคอ้วนรูปแบบเม็ด (danuglipron) โดยคาดว่าจะมีข้อมูลทางคลินิกในช่วงกลางปี โดยผู้บริหารเห็นศักยภาพที่จะผลักดันให้ยานี้เข้าสู่การศึกษาวิจัยระยะที่ 3 เพื่อขอขึ้นทะเบียนยา ซึ่งหากสำเร็จจะเป็นบริษัทรายที่สองที่เสนอยาเม็ดรักษาโรคอ้วนในตลาดต่อจาก LLY (Orforglipron) 4) แผนการมุ่งเน้นไปที่มะเร็งวิทยาโดยเฉพาะมะเร็งเต้านมและมะเร็งต่อมลูกหมากที่เป็นประเภทมะเร็งที่พบบ่อย โดยล่าสุดมีการเข้าซื้อกิจการ Seagen ซึ่งส่วนช่วยขยายการเติบโตในตลาดมะเร็งและขยายสายผลิตภัณฑ์มะเร็งใหม่ๆ เช่น Antibody-Drug Conjugates (ADCs) สำหรับมะเร็งเต้านม นอกจากนี้เทคฯใหม่ CDK4 inhibitor นั้นก็อยู่ในช่วงพัฒนาคาดหนุนการเติบโตในอนาคต 5) การเติบโตของยาที่ไม่เกี่ยวข้องกับโควิด-19 มีแนวโน้มฟื้นตัวดีใน 2H24

- ระยะยาว เรามองว่า Pfizer มีความน่าสนใจจาก 1) การเป็นผู้นำในตลาดยาซึ่งส่งผลดีต่อการวิจัย พัฒนา และการรับรู้แบรนด์ 2) แบรนด์แกร่งซึ่งมีส่วนเพิ่มความเชื่อมั่นลูกค้าและมี Pricing power ที่ดี 3) ศักยภาพในการวิจัยและพัฒนา (R&D) 4) มีเครือข่ายการผลิตและจัดจำหน่ายทั่วโลกขนาดใหญ่ซึ่งมีส่วนช่วยในการขยายฐานลูกค้า 4) ฐานะทางการเงินแกร่ง

- ขณะที่มูลค่าหุ้นในปัจจุบันถือได้ว่าน่าสนใจ โดย PE ปัจจุบันอยู่ที่ระดับ 11.4 ซึ่งถือได้ว่าต่ำกว่าระดับค่าเฉลี่ย 5 ปีที่ 17.5 ทำให้เราแนะลงทุนเพื่อคาดหวังภาพการฟื้นตัวที่ดีในปี 2024 จากทั้งสินค้าใหม่และการ turn around ของกำไร ด้าน Bloomberg ให้ราคาเป้าหมายไว้ที่ 32.1 USD ซึ่งมี Upside 19.0% จากราคาปัจจุบัน

|

|

12/06/2024

|

Oracle (ORCL.US)

|

ผลประกอบการแกร่งสวนทางกลุ่ม...แนวโน้มโตต่อเนื่องหนุนจาก Cloud infrastructure

- Oracle เผยงบ F4Q24 ดีกว่าคาดในส่วนยอดจองรวมเพิ่มขึ้น 44%YoY และธุรกิจคลาวด์ที่เป็นที่เช่าพลังการประมวลผลและพื้นที่เก็บข้อมูลเติบโตกว่า 42%YoY หลังความต้องการ AI ที่เพิ่มขึ้นช่วยหนุนธุรกิจคลาวด์ อย่างไรก็ดีรายได้และกำไรออกมาต่ำกว่าคาด โดยรายได้เพิ่มขึ้น 3%YoY และกำไรหดตัว 5%YoY

- นอกจากนี้บริษัทคาดรายได้จะเพิ่มขึ้นสองหลักในปี 25 หนุนจากความต้องการ AI ที่ยังแกร่ง พร้อมมองการเติบโตจะเร่งตัวขึ้นตลอดทั้งปีเนื่องจากความสามารถของหน่วยระบบคลาวด์เริ่มที่จะตอบสนองความต้องการ AI ที่เพิ่มขึ้น พร้อมคาดว่าธุรกิจคลาวด์จะเติบโตมากกว่า 50% ในปี 25

มุมมอง InnovestX

- เรามองว่าตลาดตอบสนองเชิงบวกต่อกลุ่มธุรกิจคลาวด์ที่ออกมาโตดีกว่าคาด รวมถึงคาดการณ์ที่ออกมาดี แต่อย่างไรก็ดีเรามองว่าภาพงบยังคงมีส่วนที่อ่อนแอ คือ 1) ธุรกิจซอฟต์แวร์ที่มีรายได้แอปพลิเคชันบนคลาวด์เพิ่มขึ้นเพียง 10% ซึ่งชะลอตัวลงและโตต่ำกว่าคาด 2) ธุรกิจ Cerner หน่วยงานด้านสุขภาพที่ Oracle ซื้อกิจการในปี 2565 ยังคงส่งผลกระทบต่อการเติบโตของรายได้ในปี 2024 ประมาณ 2% ซึ่งภาพนี้สะท้อนได้ว่างบ ORCL มีส่วนที่อ่อนแอตามอุตฯซอฟต์แวร์จริงสะท้อนจาก cloud license และส่วนธุรกิจที่เติบโตชะลอตัวลง แต่อย่างไรก็ดีภาพการมุ่งธุรกิจ cloud infrastructure ที่แตกต่างจากกลุ่มทำให้มีการเติบโตได้ดี

- ขณะที่ในปี 24 (งบ FY25) ถึงแม้ภาพรวมอุตฯ ซอฟต์แวร์มีแนวโน้มชะลอตัวจาก IT Spending ที่ชะลอตัวลงตามเศรษฐกิจ แต่อย่างไรก็ดีเราประเมินว่า ORCL ยังมีแนวโน้มเติบโตที่โดดเด่นนำอุตฯหนุนจากธุรกิจ cloud infrastructure ที่เติบโตดีซึ่งมีส่วนช่วยลดผลกระทบจากการชะลอตัวของอุตฯได้หลังมองธุรกิจ cloud infrastructure ยังคงมีพัฒนาการเชิงบวกจาก 1) ข้อตกลงใหม่เพื่อให้ฐานข้อมูลของบริษัทพร้อมใช้งานบนโครงสร้างพื้นฐานคลาวด์ของ Google ซึ่งเป็นภาพที่คล้ายกันกับดีล Microsoft ที่ประกาศในปีก่อน ซึ่งเรามองว่าดีลนี้จะช่วยเร่งการเติบโตในส่วนฐานข้อมูลคลาวด์ 2) OpenAI ซึ่งได้รับเงินทุนหลายพันล้านจาก Microsoft จะใช้โครงสร้างพื้นฐานคลาวด์ของ Oracle รวมถึงในส่วนของ xAI ของ TSLA ก็จะใช้ส่วนนี้ด้วยเช่นกัน นอกจากนี้ CRPO ยังเพิ่มขึ้น 44% สะท้อนงานในมือที่ยังคงเติบโตอยู่มาก

|

|

05/06/2024

|

CrowdStrike (CRWD.US)

|

งบดีและมีการปรับประมาณการขึ้น...อุปสงค์ Cybersecurity ยังคงแกร่ง

- CrowdStrike (CRWD.US) เผยงบดีกว่าคาดใน 1Q25 โดยรายได้เพิ่มขึ้น 33%YoY และกำไรต่อหุ้นเพิ่มขึ้น 63%YoY สู่ 93cents ต่อหุ้น หลัง ARR ปรับตัวขึ้นกว่า 33%YoY และ Subscription Gross Margin ที่อยู่ในระดับสูง 78% นอกจากนี้ปรับประมาณการงบ FY25 ขึ้นดีกว่าคาดหลังมองความต้องการโซลูชันความปลอดภัยทางไซเบอร์ที่เพิ่มสูงขึ้น รวมถึงมี Net new ARR ที่เพิ่มขึ้น

มุมมองของ InnovestX

- ตลาดตอบสนองเชิงบวกต่องบและการปรับเพิ่มคาดการณ์งบปี 25 ในระดับที่ดีกว่าคาด ซึ่งเรามองว่าในไตรมาสนี้งบมีแรงหนุนมาจาก 1) ความต้องการ Cybersecurity solution ที่เพิ่มขึ้นหลังภัยคุกคามทางออนไลน์ที่เพิ่มสูงขึ้นและการใช้ AI ในการโจมตีทางไซเบอร์ที่เพิ่มมากขึ้น 2) มองกลยุทธ์ที่มุ่งเน้นไปที่แพลตฟอร์มที่รวมฟังก์ชั่น Cybersecurity ไว้ด้วยกัน (Falcon) และความร่วมมือกับผู้ให้บริการคลาวด์ชั้นนำอย่าง AWS และ Google Cloud ช่วยหนุนการเติบโตได้ ซึ่งภาพนี้ทำให้งบบริษัทออกมาโดดเด่นเมื่อเทียบกับ Peers อย่าง PANW ที่อยู่ในช่วงปรับเปลี่ยนกลยุทธ์จึงทำให้ในระยะสั้นมีความผันผวน

- ระยะสั้น แม้ CRWD จะมี Downside จากภาพปัจจัยมหภาคอย่างเศรษฐกิจที่ชะลอตัวในระยะสั้น แต่เราเชื่อว่าบริษัทยังมีแนวโน้มการเติบโตที่ดีซึ่งช่วยเยียวยาแรงกดดันดังกล่าวได้จาก 1) โอกาสธุรกิจใหม่ เช่น SOC SIEM ซึ่งช่วยเพิ่มแหล่งรายได้ใหม่และหนุนการเติบโตได้ ทั้งนี้ตำแหน่งธุรกิจยังคงได้รับประโยชน์จากอุปสงค์ AI ที่โต 2) อุปสงค์การใช้งาน Cybersecurity ที่ยังคงเพิ่มขึ้นหลังการโจมตีไซเบอร์เพิ่ม รวมถึงแนวโน้มตลาด PC ที่ฟื้นตัวดีก็มีส่วนช่วยหนุนให้การลงระบบ Cybersecurity เพิ่มขึ้นได้ด้วยเช่นกัน 3) การปรับเพิ่มคาดการณ์ขึ้นและ Net new ARR ที่เพิ่มขึ้นกว่า 22%YoY ยังสะท้อนให้เห็นถึงแนวโน้มการเติบโตที่ดีและแนวโน้มงานในมือที่ยังคงเพิ่มขึ้น 4) โมเดลธุรกิจแกร่งโดยเฉพาะแพลตฟอร์ม Falcon ที่โดดเด่นโดยเฉพาะอย่างยิ่งในสภาพแวดล้อมที่ซับซ้อนซึ่งทำให้บริษัทมีความสามารถทางการแข่งขันเมื่อเทียบ Peers

- ด้วยภาพนี้ทำให้เรามองว่าสามารถเก็งกำไรจากภาพงบที่ออกมาดี รวมถึงสามารถลงทุนเพื่อคาดหวังการเติบโตต่อใน FY24 ได้ โดยแนะสะสมในช่วงที่ราคาย่อตัวลง ด้าน PE อยู่ที่ 77.1 ขณะที่ Bloomberg ให้ราคาเป้าหมายไว้ที่ 402 USD ซึ่งมี Upside 31% จากราคาปัจจุบัน

|

|

30/05/2024

|

Magnificent 7

|

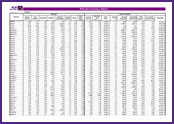

สรุปผลประกอบการและแนวโน้มการเติบโต

- ผลประกอบการของ 1Q24 ในภาพรวมของหุ้นในกลุ่ม Magnificent 7 ออกมาดีกว่าที่คาดการณ์ และมีแนวโน้มที่ดีต่อเนื่องใน 2Q24 ทั้งนี้สะท้อนจากการปรับประมาณการขึ้นของกำไรและราคาเป้าหมาย

- เรามองว่าปัจจัยพื้นฐานของหุ้นในกลุ่ม Magnificent 7 แข็งแกร่งและมีการเติบโตที่โดดเด่น ฐานะทางการเงินและกระแสเงินสดสะท้อนภาพความเสี่ยงด้านการเงินที่ต่ำ อย่างไรก็ดีราคาหุ้นมีการปรับตัวเพิ่มขึ้น 28% ตั้งแต่ต้นปี 2024 ทำให้ Valuation ปรับตัวเพิ่มขึ้นมาอยู่ที่ P/E 29.7x

- การปรับตัวเพิ่มขึ้นของราคาในกลุ่ม Magnificent 7 นั้นค่อนข้างสมเหตุสมผลกับแนวโน้มกำไรและปัจจัยพื้นฐานของหุ้น เรามองว่าราคาหุ้นตอบสนองข่าวดีมาระยะหนึ่งแล้วซึ่งอาจจะมองได้ว่าราคาหุ้นอยู่ในช่วงกลางถึงปลายรอบขาขึ้นแล้วจึงอาจจะต้องใช้ความระมัดระวังในการลงทุนมากขึ้น แต่อย่างไรก็ดีเรามองว่าองค์ประกอบราคาและ Valuation ของหุ้นในกลุ่ม Magnificent 7 ยังไม่เข้าข่ายของฟองสบู่เหมือนอย่างในช่วง 2001 เพราะการเติบโตของกำไรสอดคล้องกับการเพิ่มขึ้นของราคา นอกจากนั้นหุ้นที่มีการเติบโตต่ำและมีความเสี่ยงสูงราคาก็ไม่ได้ปรับตัวเพิ่มขึ้นและให้ผลตอบแทนต่ำกว่าตลาดมาก

- เราประเมินว่า Valuation ในภาพรวมนั้นปรับตัวเพิ่มขึ้นต่อเนื่องจาก P/E 27x ในช่วง 4Q23 เป็น 29.7x ในช่วงปลายเดือน พ.ค. 2024 และสูงกว่าค่าเฉลี่ย P/E ที่ 26x ทำให้เราประเมินว่าการปรับตัวเพิ่มขึ้นของราคาหุ้นหรือ Upside จากระดับปัจจุบันจะมาจากแนวโน้มการเติบโตของกำไรมากกว่าการปรับเพิ่มหรือขยายตัวของ Valuation นอกจากนั้นเรามองว่า Valuation ก็ขยายตัวรับข่าวบวกไปมากพอสมควรแล้ว จึงทำให้ต้องระมัดระวังหรือรอซื้อเมื่อราคาหุ้นย่อตัวลงเพื่อเพิ่มแต้มต่อในการลงทุนที่มากขึ้น

- เรามองว่าในระยะถัดไปความเคลื่อนไหวของหุ้นกลุ่ม Magnificent 7 จะส่งผลกับตลาดสหรัฐ (S&P500) น้อยลง โดยมองว่าแนวโน้มกำไรของหุ้นนอก Magnificent 7 จะเริ่มฟื้นตัวและมีน้ำหนักมากขึ้นในช่วง 2H24

- ความเสี่ยงรวมของหุ้นในกลุ่ม Magnificent 7 คือภาพเศรษฐกิจที่ชะลอตัวลงและไม่ชัดเจน ทำให้บริษัทมีการปรับลดค่าใช้จ่ายด้าน IT นอกจากนั้นราคาสินค้าที่มีราคาแพงขึ้นทำให้การเข้าถึงการใช้งาน AI ช้ากว่าที่ควรจะเป็น ซึ่งจะส่งผลให้การลงทุนและการหารายได้จากใน AI อาจจะช้ากว่าที่คาดการณ์

- หุ้นในกลุ่ม Magnificent 7 เรามองว่า 1) หุ้นที่เราชอบและมีปัจจัยพื้นฐานที่ดีได้แก่ Microsoft, Google และ Amazon 2) ในขณะที่หุ้นอย่าง Nvidia มีการเติบโตที่ดีแต่อาจจะต้องรอจังหวะซื้อเมื่อราคาย่อตัวลงเพราะราคาปรับตัวเพิ่มขึ้น 132% 3) สำหรับนักลงทุนที่ยอมรับความเสี่ยงได้สูงเรามองว่า Apple และ Tesla มีความน่าสนใจมากขึ้นหลังจากราคาตอบสนองข่าวลบมาเยอะ โดยลดลง 1% และ 29% ตั้งแต่ต้นปี 2024 ตามลำดับ และมองว่ามีโอกาสที่จะมีปัจจัยสนับสนุนให้ผลประกอบการฟื้นตัวใน 2H24 ได้มากขึ้นแต่จะมีความผันผวนสูงเพราะปัจจัยพื้นฐานปัจจุบันยังค่อนข้างผันผวน 4) ระมัดระวัง Meta Platform ที่แนวโน้มกำไรจะเริ่มชะลอตัวลงและการแข่งขันในค่าโฆษณาจากผู้เล่นใน Platform อื่นจะเพิ่มสูงขึ้น

|

|

30/05/2024

|

Salesforce (CRM)

|

กำไรดูดีขึ้น แต่แนวโน้มการเติบโตอ่อนแอทำให้ราคาหุ้นลงแรง

- Salesforce (CRM) เผยงบ 1Q25 ถึงแม้กำไรต่อหุ้นเติบโตโดดเด่น 44%YoY แต่ยอดขายผิดคาดและเติบโต 11%YoY หลัง 1) CRPO +10%YoY ผิดคาด 2) รายได้หลักจากการสมัครสมาชิกโตชะลอตัวเช่นกัน โดยโต 12%YoY นอกจากนี้ให้คาดการณ์ไตรมาสปัจจุบันที่ต่ำกว่าคาดและมองรายได้โต 8%YoY ซึ่งถือว่าชะลอตัวที่สุดเท่าที่เคยมีมา ขณะที่ปรับเพิ่มคาดการณ์กำไรต่อหุ้น FY25 ขึ้นอยู่ที่ $9.86-$9.94

มุมมองของ InnovestX

- ตลาดตอบสนองเชิงลบและราคาหุ้นปรับตัวลงราว 16% ในช่วง After hours ซึ่งเรามองว่าเป็นผลมาจากความกังวลต่อแนวโน้มการเติบโตที่ออกมาต่ำกว่าคาดและชะลอตัวลง อย่างไรก็ดีจะเห็นได้ว่ากำไรมีแนวโน้มที่ดีขึ้นซึ่งเป็นผลมาจากแผนการปรับปรุงกำไรของบริษัท

- ในระยะสั้น เรามองว่า CRM ยังมี Downside จาก 1) คาดการณ์ที่อ่อนแอและแนวโน้มการเติบโตที่ชะลอตัว 2) ค่าใช้จ่ายและการลงทุน AI ที่เพิ่มขึ้นมากสวนทางกับการรับรู้รายได้จาก AI ที่ยังคงไม่ได้เห็นผลในงบ 3) การแข่งขันที่เพิ่มขึ้นในกลุ่มคลาวด์ 4) CRM มีลักษณะธุรกิจ Consumer Relationship ที่การเติบโตค่อนข้างอิงกับอุปสงค์ของลูกค้าที่ฟื้นตัวตามเศรษฐกิจ ทำให้ปัจจัยภายนอก เช่น การใช้จ่าย IT ,เศรษฐกิจทั่วโลกที่ยังฟื้นตัวไม่สม่ำเสมอ ยังคงกดดันราคาหุ้นได้ในระยะสั้น

- ขณะที่เรามองว่าภาพราคาจะมีสเถียรภาพและดูดีขึ้นได้หาก 1) เศรษฐกิจมีภาพที่ฟื้นตัวและดีมากขึ้นซึ่งจะส่งผลให้การใช้จ่ายด้าน IT ของลูกค้าเพิ่มขึ้นซึ่งมีส่วนหนุนการเติบโต 2) การรับรู้รายได้จาก AI เข้าสู่ผลประกอบการ ซึ่งเราคาดว่าจะเห็นได้ชัดเจนขึ้นในช่วงงบปี FY26-FY27 ด้วยภาพนี้จึงทำให้เราแนะหลีกเลี่ยงหุ้นในระยะสั้นหลังยังคงมีความผันผวนจากแรงกดดันหลายปัจจัยและอาจจะกลับมาในช่วงที่ IT Spending และการรับรู้รายได้ AI เริ่มเห็นได้แล้ว ด้าน Bloomberg ให้ราคาเป้าหมายไว้ที่ 334.1 USD ซึ่งมี Upside 24% จากราคาปัจจุบัน

|

|

15/05/2024

|

Alibaba (9988)

|

ภาพการแข่งขันในอุตฯยังคงเป็นความกังวลหลัก...กำไรผิดคาดและหดตัว

- Alibaba เผยรายได้ F4Q24 เพิ่มขึ้นสูงกว่าคาดเล็กน้อย 6.6%YoY เนื่องจากการมุ่งเน้นไปที่สินค้าราคาประหยัดเพื่อตอบสนองต่อการใช้จ่ายของผู้บริโภคอย่างระมัดระวังช่วยเพิ่มยอดขายอีคอมเมิร์ซในประเทศ แต่อย่างไรก็ดีด้วยภาพการลดราคาสินค้ากลับทำให้กำไรลดลง 86%YoY ซึ่งหดตัวมากกว่าที่ตลาดคาด นอกจากนี้บริษัทประกาศจ่ายเงินปันผล $4bn ในปีนี้และเตรียมจ่ายต่อไปอีก 3 ปี

- ขณะที่บริษัทคาดว่ารายได้คลาวด์จะเร่งเติบโตได้สู่ระดับสองหลักในช่วง 2H25 หนุนจากคลาวด์ AI ด้านคอมเมิร์ซระหว่างประเทศ (AIDC) จะเห็นการขาดทุนที่กว้างขึ้นเมื่อเทียบกับปีก่อนแต่ยังคงมีการปรับปรุง Economic of scale ต่อเนื่องใน FY25 นอกจากนี้บริษัทมีแผนในการพัฒนาธุรกิจต่อเนื่อง เช่น ลดราคาคลาวด์, ขายสินทรัพย์ที่ไม่ใช่หลัก และลงทุนในงานวิจัยด้าน AI

มุมมองของ InnovestX

- จากภาพงบ F4Q24 เรามองว่าบริษัทยังคงมีแรงกดดันจากการแข่งขันที่สูงในอุตฯอยู่ทั้งธุรกิจคอมเมิซหลักในจีนเติบโตเพียง 4% สะท้อนถึงแรงกดดันจากคู่แข่งเช่น PDD และ ByteDance ประกอบกับการฟื้นตัวของเศรษฐกิจที่ไม่สม่ำเสมอซึ่งกดดันแรงซื้อของผู้บริโภคเช่นกัน รวมถึงธุรกิจคลาวด์โตเพียง 3% กดดันจากกการแข่งขันสูงจากคู่แข่งรายใหญ่ ซึ่งส่งผลให้บริษัทมีการปรับลดราคาบริการคลาวด์ลงมากถึง 59% สำหรับผลิตภัณฑ์ที่ขับเคลื่อนโดยศูนย์ข้อมูลนอกจีน

- อย่างไรก็ดีมองว่าจุด Bright Spot ของผลประกอบการไตรมาสนี้ยังคงอยู่ที่ 1) ภาพธุรกิจในต่างประเทศยังดีและมีผลการดำเนินงานที่แกร่ง โดยรายได้ค้าปลีกโตกว่า 56% และคอมเมิซโตกว่า 45% 2) กลุ่มธุรกิจโลจิสติกส์ที่รายได้เติบโตแกร่ง 30%YoY 3) มาร์จิ้นของกลุ่มคลาวด์มีภาพการขยายตัวที่ดี 45%YoY สาเหตุหลักมาจากการมุ่งเน้นไปที่ระบบคลาวด์สาธารณะและประสิทธิภาพการดำเนินงาน

|

|

09/05/2024

|

Walt Disney Co

(DIS.US)

|

งบดีกว่าคาด...แต่ราคาหุ้นลงหลังให้คาดการณ์ที่อ่อนแอ

- Walt Disney (DIS) เผยงบใน 2Q24 โดยรายได้ต่ำกว่าคาดเล็กน้อยแต่เพิ่มขึ้น 1.2%YoY ด้าน EPS ดีกว่าคาดและเติบโตอยู่ที่ $1.21 ต่อหุ้น ขณะที่ภาพรวมแต่ละธุรกิจมีดังนี้ 1) ธุรกิจสตรีมมิ่ง Disney+ มีผู้ใช้งานใหม่ 6 ล้านรายและมีผลขาดทุนลดลงเป็น $18mn และคาดว่าธุรกิจสตรีมมิ่งทั้งหมดจะมีกำไรในไตรมาส 4 อย่างไรก็ดีไม่ให้คาดการเติบโตในไตรมาสถัดไป2) ส่วนธุรกิจสวนสนุกมีรายได้เพิ่ม 10% แต่คาดกำไรจากการดำเนินงานไม่เติบโตในไตรมาส 3 เนื่องจากค่าใช้จ่ายเพิ่มขึ้น 3) ธุรกิจโทรทัศน์ดั้งเดิมยังคงแสดงผลประกอบการที่อ่อนแอจากการสูญเสียผู้ชม นอกจากนี้ปรับเพิ่มคาดการณ์การเติบโตของกำไรต่อหุ้นทั้งปีเป็น 25% จากเดิม 20%

มุมมองของ InnovestX

- เรามองว่างบในภาพรวมงบ 2Q24 ออกมาอยู่ใน Path การฟื้นตัวที่ดีทั้งจากธุรกิจสตรีมมิ่งที่มีผลขาดทุนน้อยลงและธุรกิจสวนสนุกที่ยังคงเติบโตได้ดี แต่อย่างไรก็ดีด้วยคาดการณ์ที่ออกมาอ่อนแอทั้งการเติบโตผู้ใช้งานสตรีมมิ่งในไตรมาสปัจจุบันจะซบเซา และคาดว่าจำนวนผู้เข้าชมสวนสนุกจะชะลอจากระดับสูงสุดหลังโควิด ซึ่งภาพนี้ทำให้หุ้นลงกว่า 9.5%

- ในระยะสั้นเรามองว่า DIS ยังมี Downside ที่ทำให้ราคาหุ้นมีความผันผวนอยู่จาก 1) บริษัทอยู่ในช่วงการปรับเปลี่ยนกลยุทธ์ซึ่งทำให้ระยะสั้นการดำเนินธุรกิจมีความผันผวนได้ และต้องใช้ระยะเวลากว่าจะเห็นผล 2) แนวโน้มค่าใช้จ่ายที่เพิ่มขึ้นจากการบันทึกค่าเสื่อมราคา Goodwill ที่เกี่ยวข้องกับ star India operations ซึ่งภาพนี้กดดันการขยายตัวของกำไร 3) การปรับลดคาดการณ์และแนวโน้มผลประกอบการในไตรมาสปัจจุบันที่แนวโน้มซบเซา 4) ภาพแรงกดดันจากปัจจัยภายนอก เช่น การชะลอการใช้จ่ายของผู้บริโภค, แนวโน้มเศรษฐกิจทั่วโลกที่ยังฟื้นตัวไม่สม่ำเสมอ

- อย่างไรก็ดีใน 2H24 เราประเมินว่า DIS มีพัฒนาการเชิงบวกที่ดีกว่าในช่วง 1H24 ซึ่งมีส่วนส่งผลให้ราคาหุ้นมีแนวโน้มเปลี่ยนเทรนด์ได้จาก 1) การ turn around ของกำไรโดยเฉพาะในธุรกิจสตรีมมิ่งที่เชื่อว่ายังคงดำเนินต่อเนื่อง 2) ธุรกิจสวนสนุกที่ยังคงได้รับประโยชน์จากความต้องการท่องเที่ยวที่ยืดหยุ่น 3) แนวโน้มการปรับลดดอกเบี้ยของ Fed ซึ่งภาพนี้มีส่วนช่วยให้การบริโภคและการจับจ่ายดูดีขึ้นซึ่งจะช่วยหนุนภาพธุรกิจหลักอย่างสวนสนุกและสตรีมมิ่ง เราแนะมองจังหวะย่อตัวลงของหุ้นเพื่อคาดหวังการฟื้นตัวของธุรกิจในช่วงครึ่งปีหลัง โดยมองจังหวะในการเข้าลงทุนที่ต่ำกว่า $100 ซึ่งมองว่าจะให้ Risk-Reward ที่ดี ด้าน PE ปัจจุบันอยู่ที่ 22.2x ซึ่งถือว่าน้อยกว่าระดับค่าเฉลี่ย 5 ปีที่ 33.3 ขณะที่ Bloomberg ให้ราคาเป้าหมายไว้ที่ 126.9USD ซึ่งมี Upside 20.3% จากราคาปัจจุบัน

|

|

24/04/2024

|

Tesla (TSLA.US)

|

Tesla งบอ่อนแอตามคาด...แต่ราคาหุ้นขึ้นหลังคาดหวังต่อการลดต้นทุนและ Model 2

- Tesla เผยงบ 1Q24 ผิดคาด โดยรายได้หดตัวลง 9%YoY และกำไรต่อหุ้นปรับตัวลงมาอยู่ที่ $0.45 ต่อหุ้น ผลกระทบจากยอดจำหน่ายรถยนต์ทั่วโลกที่ต่ำกว่าคาดอยู่ที่ 386,810 คัน นอกจากนี้บริษัทประกาศประกาศปลดพนักงานทั่วโลก 10% ทั้งนี้มีแผนเร่งการผลิตรถยนต์ไฟฟ้าราคาประหยัดออกสู่ตลาดมากขึ้นและมีแผนพัฒนารถบรรทุกไฟฟ้า Semi ในปี FY25

มุมมองของ InnovestX

-

มุมมองต่องบ 1Q24 : เรามองว่างบออกมาอ่อนแอตามที่เราเคยคาดการณ์ไว้หลังในช่วงที่ผ่านมา Tesla ยังคงมีแรงกดดันจากหลายปัจจัย เช่น กระบวนการขายที่ช้า, การแข่งขันที่ในอุตฯ EV, อุปสงค์ที่ลดลง, ปัญหาการผลิต เช่น การปิดโรงงานในเบอร์ลิน ฯลฯ แต่อย่างไรก็ดีราคาหุ้นกลับปรับตัวขึ้นกว่า 13.3% ซึ่งเรามองว่า 1) ตลาดรับรู้แนวโน้มงบที่อ่อนแอไปพอสมควรในช่วงก่อนประกาศงบ 2) ตลาดมีความคาดหวังเชิงบวกต่อการปรับลดต้นทุน, แผนการเร่งผลิตรถ EV ราคาประหยัด หรือ Model 2 ที่ Surprise ตลาดซึ่งก่อนหน้านี้บริษัทเคยแจ้งว่าจะวางจำหน่ายในปี 2568 (ก่อนหน้านี้ตลาดคาดว่ายกเลิกแผนไปแล้ว) นอกจากนี้ยังคาดหวังต่อการเปิดตัว Robotaxi และ Model 3 แบบขับเคลื่อน 4 ล้อสำหรับการขับขี่ ซึ่งผู้ซื้อจะได้รับสิทธิ์ลดหย่อนภาษีจากรัฐบาลกลาง

-

มุมมองใน FY24 : ในช่วง 1H24 เรามองว่า Tesla ยังคงมี Downside ที่ทำให้ราคาหุ้นมีความผันผวนอยู่จาก 1) แนวโน้มผลประกอบการที่ยังคงซบเซาและจะ bottom ในช่วงไตรมาส 3-4 นี้ 2) ภาพอุตฯ และ Peer ที่ยังคงปรับลดราคาแข่งขัน รวมถึง Tesla ที่ล่าสุดมีการปรับลดราคารถลงทั่วโลก 3) บริษัทอยู่ในระหว่างปรับเปลี่ยนกลยุทธ์ เช่น การลดคนงาน อย่างไรก็ดีใน 2H24 เราประเมินว่า Tesla มีพัฒนาการเชิงบวกที่ดีกว่าในช่วงครึ่งปีแรกซึ่งมีส่วนส่งผลให้ราคาหุ้นมีแนวโน้มปรับตัวเพิ่มขึ้นดีกว่า โดย 1) โปรแกรมทดลองใช้ฟรีในฟีเจอร์ Full Self-Driving ที่หากว่ามีการสมัครสมาชิกจะมีค่าใช้จ่ายราว 199$ ต่อเดือนซึ่งภาพนี้มีส่วนช่วยเพิ่มแหล่งที่มารายได้ให้กับบริษัทได้ 2) การรับรู้รายได้ Cybertruck เข้าสู่ผลประกอบการ 3) แผนธุรกิจใหม่ เช่น Robotaxi ที่คาดว่าจะช่วยหนุนรายได้ให้เพิ่มขึ้นได้ ซึ่งสำหรับใครที่รับความเสี่ยงการปรับลดราคาของอุตฯ รวมถึงความผันผวนของธุรกิจในช่วงครึ่งปีแรกได้ เราแนะมองจังหวะย่อตัวลงของหุ้นเพื่อคาดหวังการฟื้นตัวของธุรกิจในช่วงครึ่งปีหลังซึ่งมองว่าจะให้ Risk-Reward ที่ดี ขณะที่ประเด็นที่ต้องติดตามคือการลดต้นทุนและปรับเปลี่ยนกลยุธสามารถชดเชยการลดราคาทันหรือไม่ ด้าน PE ปัจจุบันอยู่ที่ 51.4x ขณะที่ Bloomberg ให้ราคาเป้าหมายไว้ที่ 185.7USD ซึ่งมี Upside 28.3% จากราคาปัจจุบัน

|

|

11/04/2024

|

Alphabet (GOOGL.US)

|

Google เปิดตัวชิป CPU AI ใหม่...เตรียมคิดเงินการใช้บริการ Gemini

- Google จัดงานประชุม Cloud Next ประจำปี 24 โดยเราขอสรุปประเด็นสำคัญดังนี้ 1) เปิดตัวชิป CPU ประมวลผล AI ใหม่ชื่อ Axion ที่มีประสิทธิภาพและประหยัดพลังงานมากกว่า สถาปัตยกรรมชิปของ ARM ที่บริษัทนำมาใช้ ซึ่งคาดว่าจะเปิดให้บริการผ่านคลาวด์สำหรับองค์กรธุรกิจช่วงปลายปี 24 2) มีแผนนำแพลตฟอร์ม Blackwell ของ Nvidia มาใช้ในช่วงต้นปี 25 นอกจากนี้ยังร่วมมือกับกลุ่มเซมิฯ เช่น Arm, Intel ในการก่อตั้งกลุ่มพันธมิตรใหม่ Unified Acceleration Foundation เพื่อเป็นทางเลือกสำหรับแพลตฟอร์มพัฒนาซอฟต์แวร์ AI ของ Nvidia 3) เพิ่มความร่วมมือกับ Stakeholder ทั้งในส่วนของภายนอกองค์กร เช่น สตาร์ทอัพ AI และภายในองค์กร เช่น หน่วยคลาวด์และทีม DeepMind เพื่อเสริมสร้างผลิตภัณฑ์ใหม่ๆ 4) Gemini มีการพรีวิวฟังก์ชั่นที่มีเพิ่มสำหรับแผนสมัครสมาชิก โดยเพิ่มขีดความสามารถในการประมวลผลข้อมูลขนาดใหญ่สำหรับภาคธุรกิจ พร้อมคุณสมบัติใหม่สำหรับแก้ไขโค้ดและวิเคราะห์ข้อมูล ทั้งนี้รวมผลลัพธ์ Gemini ให้กับผลการค้นหาของ Google 5) เปิดตัวฟีเจอร์ Cybersecurity AI จากการเข้าซื้อกิจการ Mandiant

มุมมองของ InnovestX

- ภาพรวมมองเห็นสิ่งใหม่ที่เป็นพัฒนาการเชิงบวกคือชิป AI ซึ่งเราคาดว่าบริษัทมีการพัฒนาชิปเพื่อตอบสนองกับระบบปฏิบัติการตัวเองและต้องการลดการพึ่งพาชิปจากบริษัทอื่น เช่น AMD INTC ซึ่งคล้ายกันกับ MSFT ที่มีการผลิตชิปเอง โดยในภาพนี้เราคาดว่าจะช่วยให้บริษัทลดค่าใช้จ่ายในส่วนนี้ได้แต่ไม่ได้มีแหล่งรายได้ใหม่เพิ่มเติมหลังบริษัทไม่ได้มีการขายชิปโดยตรงแก่ลูกค้า อย่างไรก็ดีในภาพใหญ่ยังคงมีส่วนที่ต้องพึ่งพาชิปจากบริษัทอื่นอยู่บางส่วน เช่น GPU ที่ยังคงมีแผนใช้ H100 ของ Nvidia

- ขณะที่มองเห็นพัฒนาการเชิงบวกจากสิ่งเดิมคือการ Monetization Gemini เพิ่มขึ้นที่เราค่อนข้างคาดหวังหลังมองว่า 1) ช่วยเพิ่มแหล่งรายได้ใหม่จากการใช้ AI ซึ่งจะชดเชยต้นทุนการใช้งาน AI ที่สูงได้ 2) การแยกคุณสมบัติ AI ไปยังบริการพรีเมียมจะช่วยให้ Google คงโมเดลรายได้จากโฆษณาสำหรับการค้นหาทั่วไปไว้ได้สะท้อนการรักษาสมดุลของธุรกิจที่ดี

- เราให้น้ำหนักกับการ Monetization Gemini ที่คาดว่าจะเห็นผลได้ชัดเจนกว่าในช่วงปี 24 นี้ โดยคาดหากมีการรับรู้เข้ามาในผลประกอบการจะช่วยหนุนการเติบโตของบริษัทได้ในช่วง 2H24 เป็นต้นไป ขณะที่แนะติดตามการผลิตชิปของบริษัทต่อเนื่องว่าจะมีทิศทางอย่างไรในอนาคต

|

|

03/04/2024

|

Tesla (TSLA.US)

|

Tesla โดนปรับประมาณการลงใน 1Q24...มองเห็นโอกาสการลงทุนในช่วง 2H24

- Tesla โดนปรับประมาณการยอดขายรถยนต์ใน 1Q24 ลง โดยปัจจุบันตลาดคาดว่าจะยอดส่งมอบจะอยู่ที่ราว 449,080 คันซึ่งถือว่าลดลงมากกว่า 7%YoY โดยถือเป็นยอดขายรายไตรมาสที่ลดลงครั้งแรกของ Tesla ในรอบสี่ปี

มุมมองของ InnovestX

- เรามองว่าแนวโน้มยอดขายในช่วง 1Q24 มีแรงกดดันหลักจาก 1) กระบวนการขายที่ช้าลงหลังบริษัทกำหนดให้ลูกค้าในอเมริกาเหนือทุกรายต้องทำการทดลองขับเป็นระยะสั้นๆเพื่อให้เข้าใจระบบ driver-assistance 2) การแข่งขันที่เพิ่มขึ้นจากผู้ผลิต EV จีน เช่น BYD และ Nio ที่มีการเพิ่มเงินอุดหนุนหรือทำการลดราคารถลงเพื่อกระตุ้นยอดขายต่อเนื่อง รวมถึงคู่แข่งใหม่อย่าง Xiaomi ที่เปิดตัว EV รุ่นใหม่ นอกจากนี้ปัจจัยอื่นที่กระทบคือ อุปสงค์ที่ลดลง อัตราดอกเบี้ยสูง ปัญหาการผลิต เช่น การปิดโรงงานในเบอร์ลิน

- ในช่วง 1H24 เรามองว่า Tesla ยังคงมี Downside ที่ทำให้ราคาหุ้นปรับตัวลงหรือยังคงทรงตัวอยู่จาก 1) แนวโน้มผลประกอบการที่ยังคงซบเซาและจะ bottom ในช่วงไตรมาส 3-4 นี้ 2) ภาพอุตฯและ Peer ที่ยังคงปรับลดราคา 3) บริษัทอยู่ในระหว่างปรับเปลี่ยนกลยุทธ์

- อย่างไรก็ดีใน 2H24 เราประเมินว่าราคาหุ้นมีแนวโน้มปรับตัวขึ้นได้หลัง 1) Tesla เตรียมหยุดวงจรการปรับลดราคารถ EV ซึ่งภาพนี้จะช่วยให้ยอดขายไม่ผันผวนและอัตราการทำกำไรดูดีขึ้น 2) โปรแกรมทดลองใช้ฟรีในฟีเจอร์ Full Self-Driving ที่หากว่ามีการสมัครสมาชิกจะมีค่าใช้จ่ายราว 199$ ต่อเดือนซึ่งภาพนี้มีส่วนช่วยเพิ่มแหล่งที่มารายได้ให้กับบริษัทได้ 3) การรับรู้รายได้ Cybertruck เข้าสู่ผลประกอบการ ซึ่งภาพนี้สะท้อนให้เห็นพัฒนาการเชิงบวกที่จะช่วยหนุนราคาหุ้นให้ปรับตัวเพิ่มขึ้นได้ ขณะที่การปรับขึ้นราคาที่แรงเรามองว่าอาจจะต้องอาศัยการแข่งขันในจีนที่ลดลงมากกว่านี้และยอดส่องมอบที่เติบโตดีกว่านี้ ด้าน PE ปัจจุบันอยู่ที่ 59.7x ขณะที่ Bloomberg ให้ราคาเป้าหมายไว้ที่ 199.2USD ซึ่งมี Upside 13.7% จากราคาปัจจุบัน

|

|

28/03/2024

|

China Tourism Group Duty Free (1880.Hk) |

มองการท่องเที่ยวฟื้นตัวต่อใน 24 ... แต่กังวลการใช้จ่ายผู้บริโภคที่น้อยลง

- China Tourism Group Duty Free เผยงบ FY23 ตามคาดโดยรายได้เพิ่มขึ้นแกร่ง 24%YoY และกำไรเพิ่มขึ้น 27%YoY หนุนจากการเติบโตของรายได้ในร้านปลอดภาษีในสนามบิน อย่างไรก็ดี Gross margin กลับชะลอตัวลงอยู่ที่ 30.5% ใน 4Q23 หลังมีการใช้จ่ายทางการตลาดและจัดโปรโมชั่นส่งเสริมการขายที่เยอะขึ้นในช่วงเทศกาลวันหยุดยาว นอกจากนี้จะเห็นได้ว่าการใช้จ่ายต่อผู้บริโภคลดลงเช่นกัน

มุมมองของ InnovestX

- ในช่วง FY24 เราคาดว่างบจะยังคงฟื้นตัวต่อเนื่องหนุนจาก 1) อุปสงค์การท่องเที่ยวที่ยืดหยุ่น โดย Inbound ที่นักท่องเที่ยวเดินทางเข้ามาจีนเพิ่มขึ้นหลังทางการผ่อนคลายนโยบายฟรีวีซ่าให้หลายประเทศ รวมถึง Outbound ที่ฟื้นตัวต่อเนื่องหลังนักท่องเที่ยวจีนเริ่มเดินทางออกนอกประเทศมากขึ้น 2) แผนการเปิดร้านค้าปลอดภาษีในเมืองสำหรับนักท่องเที่ยวชาวจีนขาออกที่คาดว่าจะได้รับอนุมัติในช่วงปีนี้ FY24 ซึ่งจะเป็นแรงหนุนหลักสำคัญต่อการสร้างรายได้และกำไรของบริษัท 3) การฟื้นตัวของอัตรากำไรที่คาดฟื้นตัวต่อเนื่องในปี 24 นี้หลังบริษัทไม่จำเป็นต้องเสนอส่วนลดราคาหรือกระตุ้นยอดขายผ่านทางออนไลน์มากเท่ากับในช่วงล็อคดาวน์

- แต่อย่างไรก็ดีถึงแม้นักท่องเที่ยวจะยังคงท่องเที่ยวเพิ่มขึ้น แต่เรายังคงกังวลต่อภาพการใช้จ่ายของนักท่องเที่ยวที่ลดลง สะท้อนให้เห็นได้จากในช่วงเทศกาลวันหยุดยาวของจีน รวมถึงการใช้จ่ายของ Gucci ในฮ่องกงและมาเก๊า ที่สะท้อนให้เห็นได้ว่าในขณะที่ผู้คนเดินทางมากขึ้น แต่มีการใช้จ่ายน้อยลง จึงทำให้การใช้จ่ายเฉลี่ยต่อผู้เดินทางที่ลดลง ด้วยภาพนี้ทำให้เรามองว่ายังคงมองเป็นแรงกดดันต่อยอดขายของบริษัทในระยะถัดไป ซึ่งเราเชื่อว่าการเติบโตในปี 24 จะยังคงดำเนินต่อเนื่อง แต่อย่างไรก็ดีมองการเติบไม่ได้เร็วและแรงเมื่อเทียบกับปี FY23 รวมถึงมองชะลอตัวลงจากฐานสูง

|

|

20/03/2024

|

Xiaomi (1811.Hk)

|

ผลประกอบการดีกว่าคาด...มองธุรกิจฟื้นตัวต่อในปี 2024

- Xiaomi เผยงบ 4Q23 ฟื้นตัวในภาพรวม โดย 1) งบดีกว่าคาดทุกมิติ โดยรายได้เพิ่มขึ้น 11%YoY กำไรเติบโตกว่า 50%YoY และ GM เพิ่มขึ้นดีอยู่ที่ 21.3% 2) งบมีแรงหนุนจากรายได้สมาร์ทโฟนที่ฟื้นตัวและเติบโต 20%YoY ถึงแม้ราคาขายสมาร์ทโฟนเฉลี่ยจะลดลง แต่เห็นได้ว่าปริมาณการส่งมอบเพิ่มขึ้นแรง 23%YoY สะท้อนให้เห็นถึงอุปสงค์ที่ฟื้นตัวหลังมีการเปิดตัวซีรีส์ Mi 14 ที่ส่งผลบริษัทมีส่วนแบ่งการตลาดเป็นอันดับที่ 3 จากทั่วโลกอยู่ที่ 13% 3) ค่าใช้จ่าย R&D ในปี 23 เพิ่มขึ้นกว่า 19.2% สะท้อนให้เห็นการลงทุนในธุรกิจ EV ที่เพิ่มขึ้น

- ในปี 24 เราเชื่อว่าจะยังคงเห็นการฟื้นตัวของ Xiaomi ได้และมีแรงหนุนจาก 1) ตลาดสมาร์ทโฟนและสินค้าอิเล็กทรอนิกส์ที่มีแนวโน้มฟื้นตัวต่อเนื่องจากการเปิดตัวสินค้าใหม่ รวมถึงอุปสงค์ผู้บริโภคที่จะได้รับอานิสงส์ดีจากภาพเศรษฐกิจที่ฟื้นตัว 2) ที่มาของรายได้เพิ่มขึ้นจากธุรกิจ EV ซึ่งมองว่าจะเป็นอีกหนึ่ง Growth Driver ที่จะช่วยหนุนรายได้ในปี 24 ให้เติบโตได้มากถึง 5% หลังคาดการณ์ว่าราคาขาย EV เฉลี่ยอยู่ที่ 220,000-260,000 หยวน และมีปริมาณการขายอยู่ที่ 30,000-50,000 หน่วย 3) เราคาดว่า Xiaomi จะได้รับประโยชน์จากนโยบายการสนับสนุนสินค้าอุปโภคบริโภคของทางภาครัฐฯจีน ซึ่งมีแนวโน้มช่วยหนุนยอดขาย โดยเฉพาะสินค้าเครื่องใช้ไฟฟ้าและสินค้าภายในบ้านแบบอัจฉริยะ

- ในส่วนมุมมองการลงทุน เรามองว่าหากดูที่มูลค่าหุ้นในปัจจุบันถือได้ว่าอยู่ในระดับที่น่าสนใจ โดย PE ปัจจุบันอยู่ที่ 21.5 ซึ่งน้อยกว่าระดับค่าเฉลี่ย 5 ปีที่ 48.9 ทำให้ระยะสั้นเรามองว่ายังคงสามารถเก็งกำไรพร้อมคาดหวังการฟื้นตัวต่อเนื่องในช่วง 24 ขณะที่ในระยะยาวถึงแม้เรากังวลต่อภาพการแข่งขันที่เพิ่มขึ้นทั้งในธุรกิจหลักอย่างสมาร์ทโฟนและธุรกิจใหม่อย่าง EV แต่เรามองว่า Xiaomi ยังคงมีความน่าสนใจจาก 1) ธุรกิจส่วนมากของบริษัทยังคงมีแนวโน้มเติบโตในอนาคตทั้ง IoTs EV และสมาร์ทโฟน 2) มีฐานลูกค้าทั่วโลก โดยเฉพาะในตลาดใหญ่อย่างอินเดียและยุโรป 3) แบรนด์แกร่ง มีเทคฯล้ำและมีความสามารถทางการแข่งขันในด้านราคาขาย ด้าน Bloomberg ให้ราคาเป้าหมายไว้ที่ 18.5 HKD ซึ่งมี Upside 23.5% จากราคาหุ้นในปัจจุบัน

|

|

13/03/2024

|

Oracle (ORCL.US)

|

ผลประกอบการแกร่ง... RPO เติบโตสะท้อนอุปสงค์คลาวด์แกร่ง

- Oracle เผยงบ F3Q24 ดีกว่าคาดในภาพรวม โดยรายได้เพิ่มขึ้น 7.1%YoY และกำไรโต 15.6%YoY หนุนจากอุปสงค์คลาวด์ที่แกร่งและมีรายได้ที่เติบโตดีกว่าคาด 25%YoY หลัง 1) มีการทำสัญญาในโครงสร้างพื้นฐานคลาวด์ใหม่ซึ่งมีมูลค่ามาก 2) การเคลื่อนไหวเชิงกลยุทธ์ของบริษัททั้งการเข้าซื้อ Cerner และการปรับปรุงซอฟต์แวร์รุ่นเก่าให้ทันสมัย ซึ่งช่วยเพิ่มจำนวนลูกค้าและรายได้ให้เพิ่มขึ้นได้ ซึ่งภาพนี้ช่วยเชยเชยแรงกดดันจากการแข่งขันที่สูงของบริษัทใหญ่อย่าง Amazon, Microsoft และ Google และเศรษฐกิจที่ตึงตัวซึ่งกดดันบริษัทได้

- ในปี 24 เราเชื่อว่า ORCL ยังคงมีภาพการฟื้นตัวต่อเนื่องสะท้อนได้จาก 1) RPO ในไตรมาสปัจจุบันที่เพิ่มขึ้นดีกว่าคาดอย่างมีนัยสำคัญโดยเฉพาะในส่วนคลาวด์สะท้อนได้ว่างานที่มีอยู่ในมือและอุปสงค์ของคลาวด์ยังคงแกร่ง 2) คาดการณ์ของบริษัทที่ดีกว่าตลาดคาด โดยมองในไตรมาสปัจจุบัน (F4Q24) รายได้รวมโต 5%YoY หนุนจากรายได้ระบบคลาวด์ (ไม่รวม Cerner) ที่ยังเติบโตแกร่ง 23%YoY ซึ่งมองว่าจะช่วยชดเชยค่าใช้จ่ายในการลงทุนที่เพิ่มขึ้นสูงกว่าตลาดคาดได้ทั้งในไตรมาสนี้และ FY25 3) เราคาดว่าค่าใช้จ่าย IT ยังฟื้นตัวต่อเนื่องอานิสงค์จากแนวโน้มเศรษฐกิจที่ดีขึ้นใน 2H24 เนื่องจาก FED มีการลดดอกเบี้ยลง

- ในระยะยาว ถึงแม้จะมีแรงกดดันจากการแข่งขันในอุตฯที่เพิ่มขึ้น แต่เรามองว่า ORCL ยังคงน่าสนใจหลัง 1) เป็นผู้นำในตลาดโปรแกรมฐานข้อมูลและวางแผนองค์กร ประกอบกับการได้เปรียบจาก High Switching cost 2) รูปแบบการสร้างรายได้มีความหลากหลาย รวมถึงมีการลงทุนในการพัฒนาเทคฯซอฟต์แวร์ต่อเนื่อง 3) งบดุลดีโดยพิจารณาจากเงินสดที่เพียงพอและหนี้ที่จัดการได้

- ในระยะสั้น ถึงแม้ราคาหุ้นจะปรับตัวขึ้นแรงตอบรับผลประกอบการและคาดการณ์ที่ออกมาดี แต่อย่างไรก็ดีหากพิจารณา Valuation โดย PE ปัจจุบันอยู่ที่ 20.4 ถือได้ว่ายังคงอยู่ในระดับที่น่าสนใจเมื่อเทียบกับระดับค่าเฉลี่ย 5 ปีที่ 30.0 ประกอบกับหากพิจารณาที่ปัจจัยพื้นฐานที่ดีและภาพการฟื้นตัวอย่างต่อเนื่องในปี 24 ทำให้เราแนะทยอยสะสมในช่วงที่ราคาย่อตัวลงเพื่อคาดหวัง Upside ในระยะถัดไป

|

|

06/03/2024

|

CrowdStrike (CRWD.US)

|

ผลประกอบการแกร่ง...แนวโน้มระยะถัดไปเติบโต

- ภาพรวมเรามองว่างบที่ออกมาในทิศทางที่ดี โดย 1) รายได้เติบโต 32.5%YoY และมีกำไรเพิ่มขึ้นมากกว่า 1x YoY ใน F4Q24 2) อัตรากำไรขั้นต้นของการ subscription ใน FY24 ดีกว่าคาดและเติบโตจากปีก่อนโดยอยู่ที่ 78% 3) ARR เติบโตแกร่งสะท้อนได้ว่าแนวโน้มอุปสงค์ของลูกค้าในระยะถัดไปยังคงเติบโต 4) ให้คาดการณ์งบใน F1Q25 ดีกว่าคาดโดยมองกำไรต่อหุ้นอยู่ที่ 0.89-0.9$ ต่อหุ้น และมองรายได้โต 36%YoY โดยในภาพรวมงบและแนวโน้มมีแรงหนุนมาจากการเน้นการบูรณาการผลิตภัณฑ์ Cybersecurity เช่น threat detection, endpoint protection ไว้บนแพลตฟอร์มเดียวและมีการทำงานแบบครบวงจร ซึ่งทำให้มีความง่ายต่อการใช้งานหนุนอุปสงค์ผู้บริโภคและส่วนแบ่งการตลาด Cybersecurity เพิ่มขึ้นสวนทางคู่แข่งอย่าง Palo Alto Networks ที่ปรับลดคาดการณ์ลง

- ขณะที่ในระยะถัด ถึงแม้บริษัทจะมีแรงกดดันจากปัจจัยมหภาค เช่น เศรษฐกิจชะลอตัวที่อาจส่งผลกระทบต่อค่าใช้จ่ายขององค์กร ประกอบกับการแข่งขันที่เพิ่มขึ้นจากคู่แข่งใหม่ๆ เช่น Microsoft แต่อย่างไรก็ดีเรายังคงเชื่อว่าบริษัทจะสามารถเติบโตได้หนุนจาก 1) ธุรกิจ Endpoint Security ซึ่งเป็นแรงหนุนหลักยังคงมีความต้องการที่แกร่งและมีประสิทธิภาพในการเติบโตจากกลุ่มธุรกิจขนาดเล็กและกลาง แม้คู่แข่งอย่าง Defender ของ Microsoft จะมีการปรับปรุงใหม่ แต่อย่างไรก็ดีคุณภาพ Falcon ของ CrowdStrike ยังโดดเด่นโดยเฉพาะอย่างยิ่งในสภาพแวดล้อมที่ซับซ้อน 2) อุสงค์การใช้ AI ที่เพิ่มขึ้นช่วยหนุนการใช้งานผลิตภัณฑ์ศูนย์ปฏิบัติการรักษาความปลอดภัย (SOC) ที่พัฒนาร่วมกับ Gen AI 3) การปรับเพิ่มคาดการณ์ และการเติบโตของ ARR ในไตรมาสที่ผ่านมาสะท้อนให้เห็นความคาดหวังต่อการเติบโตที่ดี 4) แนวโน้มการออกสินค้าใหม่และการเข้าซื้อกิจการ Flow Security ซึ่งเป็นแพลตฟอร์มด้านโซลูชันความปลอดภัยรันไทม์ข้อมูลบนคลาวด์ ช่วยเสริมความแข็งแกร่งให้กับพอร์ตโฟลิโอของ CrowdStrike ด้วยการเพิ่มความสามารถของ Cybersecurity ได้

|

|

29/02/2024

|

CRM vs SNOW

|

ภาพผลประกอบการของ Snowflake (SNOW) และ Salesforce (CRM)

- ภาพรวมงบช่วง 4Q24 ของ Snowflake (SNOW) และ Salesforce (CRM) ออกมาดีกว่าคาดในทิศทางเดียวกัน โดย SNOW มีรายได้โต 32%YoY และกำไรดีกว่าคาดที่ 35cents ต่อหุ้น ด้าน CRM มีรายได้เพิ่มขึ้น 11%YoY และกำไรดีกว่าคาดอยู่ที่ $2.29 ด้านมาร์จิ้นยังคงเติบโตได้และอยู่ในระดับสูง โดย SNOW อยู่ที่ 75% และ CRM อยู่ที่ 81%

- เรามองว่างบทั้งสองบริษัทมีแรงหนุนจากการเติบโตของผลิตภัณฑ์ที่ออกมาดี โดย 1) Salesforce : รายได้จากการใช้แพลฟอร์มคลาวด์สูงขึ้นโดยเฉพาะจากลูกค้ารายใหญ่อย่าง Amazon Microsoft นอกจากนี้ส่วน Integration and Analytics แกร่งเช่นกัน 2) SNOW: ฐานลูกค้า รายได้จากผลิตภัณฑ์ และ RPO ยังคงเติบโตดีสะท้อนได้ว่าลูกค้ามีการใช้แพลตฟอร์มคลาวด์ข้อมูลของบริษัทต่อเนื่อง

- อย่างไรก็ดีถึงแม้งบใน 4Q23 จะดีกว่าคาด แต่คาดการณ์ที่ทั้งสองบริษัทให้ออกมาต่ำกว่าคาดและการเติบโตที่ชะลอตัวในทิศทางเดียวกัน โดย 1) Salesforce มองรายได้จะเติบโตราว 9% สำหรับ FY25 ซึ่งเป็นการเติบโตที่ไม่ได้สูงมากเมื่อเทียบกับในช่วงที่ผ่านมา รวมถึงมองรายได้จาก Cloud data analytics ต่ำกว่าคาดด้วยเช่นกัน 2) SNOW มองรายได้จากผลิตภัณฑ์เติบโตอยู่ที่ราว 26%-27% ซึ่งถือเป็นอัตราการเติบโตที่ชะลอตัวลง ภาพคาดการณ์ทั้งสองบริษัทสะท้อนได้ถึงความไม่แน่นอนทางเศรษฐกิจที่ส่งผลกระทบต่อการใช้จ่ายด้าน IT ของลูกค้าซึ่งมีภาพที่ลดลง

|

|

21/02/2024

|

WMT vs HD

|

ภาพผลประกอบการของ Walmart (WMT) และ Home Depot (HD)

- ภาพรวมงบช่วง 4Q24 ของ Walmart (WMT) ออกมาดีกว่าคาด โดยยอดขายจากสาขาเดิมแบบไม่รวมเชื้อเพลิงเพิ่มขึ้น 4% สวนทาง Home Depot (HD) ที่ยอดขายสาขาเดิมลดลง 3.5% ติดต่อกันเป็นครั้งที่ 5 ติดต่อกันแต่ถือว่ายังดีกว่าคาด

- ทั้งสองบริษัทค้าปลีกมีแรงกดดันจากอัตราดอกเบี้ยในระดับสูงเช่นกัน แต่อย่างไรก็ดีสิ่งที่ทำให้ภาพงบออกมาสวนทางกันเป็นผลมาจากสินค้าของ WMT มีสัดส่วนอยู่ในกลุ่มสินค้าจำเป็น เช่น อาหาร เครื่องดื่ม แชมพู มากกว่าซึ่งยังคงมีแรงซื้อที่ยืดหยุ่นและแกร่งแม้ว่าราคาขายจะปรับตัวเพิ่มขึ้นก็ตาม ซึ่งเป็นภาพที่แตกต่างจาก Home Depot ที่มีสัดส่วนในกลุ่มสินค้าไม่จำเป็นจำพวกวัสดุก่อสร้างและอุปกรณ์ที่เกี่ยวข้องกับการสร้างบ้านที่มีแรงกดดันจากอัตราการจำนองที่สูงจนทำให้ความต้องการปรับปรุงบ้านลดลงและมีการชะลอการก่อสร้าง

- ขณะที่แนวโน้มในระยะถัดไปดูเหมือน WMT จะมีภาพการเติบโตที่ชะลอตัวลง โดยบริษัทให้คาดการณ์เป็นไปตามคาดและมองยอดขายใน 1Q24 เติบโต 3%-4% ซึ่งถือว่าชะลอตัวลงจาก 5.7% ในช่วงก่อนหน้า ขณะที่กำไรต่อหุ้นมองอยู่ที่ $6.70-$7.12 สวนทาง Home Depot ที่คาดการณ์การเติบโตของยอดขายมีภาพการฟื้นตัว แต่ถือว่าเป็นระดับที่ต่ำกว่าคาดและยังคงหดตัว โดยบริษัทมองยอดขายจากสาขาเดิมในปี 24 จะลดลง 1%

|

|

12/02/2024

|

KO vs PEP

|

ภาพผลประกอบการของ Coca-Cola (KO) และ PepsiCo (PEP)

- ภาพรวมงบช่วง 4Q23 ของ Coca-Cola (KO) ดีกว่าคาดและยอดขายในส่วนเครื่องดื่มยังเติบโต 6.4%YoY เนื่องจากได้รับประโยชน์จากราคาผลิตภัณฑ์ที่สูงขึ้นและความต้องการน้ำผลไม้ เครื่องดื่มชูกำลัง และโซดาที่เพิ่มสูงขึ้น ซึ่งเป็นภาพที่สวนทางกับ PepsiCo (PEP) ที่งบออกมาผิดคาดและมียอดขายลดลง -2.4% ซึ่งภือเป็นการลดลงครั้งแรกในรอบ 14 ไตรมาส ขณะที่อัตรากำไรขั้นต้นของ KO อยู่ที่ 57.8 ซึ่งถือว่ามีภาพที่ดีกว่า PEP ที่ระดับ 53.5

- นอกจากนี้ แม้ว่าใน 4Q23 ที่ผ่านมา KO จะขึ้นราคาราว 9% ซึ่งสูงกว่าตลาดคาด แต่ผู้บริโภคที่รับประทานอาหารนอกบ้าน เช่น ภาพยนตร์และกีฬา ก็ยังเต็มใจที่จะจ่ายเงินทำให้ปริมาณการขายต่อหน่วยเพิ่มขึ้นราว 2% ซึ่งเป็นภาพที่สวนทางกับคู่แข่งอย่าง PEP ที่มีปริมาณการขายลดลง 4%

- อย่างไรก็ตาม ภาพการคาดการณ์ของทั้งสองบริษัทเป็นไปในทิศทางเดียวกันและสะท้อนได้ว่าการปรับขึ้นราคาจะเริ่มลดลงในระยะถัดไปซึ่งภาพนี้จะทำให้อัตราการเติบโตชะลอตัวลงหลังพฤติกรรมผู้บริโภคส่วนใหญ่เริ่มกลับสู่ระดับก่อนเกิดโควิด-19 รวมถึงบริษัทได้ใช้เวลาหลายไตรมาสในการส่งต่อต้นทุนสินค้าโภคภัณฑ์ที่สูงขึ้นให้กับลูกค้าซึ่งจะเห็นได้จากราคาสินค้าซึ่งสะท้อนให้เห็นในการลดอัตราเงินเฟ้อในธุรกิจอย่างมีนัยสำคัญ โดย KO คาดว่ารายได้ปกติในปี 24 จะเพิ่มขึ้นระหว่าง 6%-7% เทียบกับการเพิ่มขึ้น 12% ในปี 23 แต่ถือว่าดีกว่าคาดการณ์ PEP ที่มองรายรับออร์แกนิกจะเพิ่มขึ้นราว 4%

|

|

08/02/2024

|

Alibaba (9988)

|

ภาพการแข่งขันในอุตฯยังคงเป็นความกังวลหลัก....งบผิดคาดและหดตัว

- Alibaba เผยงบผิดคาด โดยรายได้ออกมาต่ำกว่าคาดและเติบโตเล็กน้อย 5%YoY ขณะที่กำไรลดลงราว 77%YoY ผลกระทบจากการเปลี่ยนแปลงการประเมินมูลค่าจากการลงทุนในตราสารทุนและการด้อยค่าที่เกี่ยวข้องกับธุรกิจไฮเปอร์มาร์เก็ต Sun Art และออนไลน์ รวมถึงบริการสตรีมมิ่งวิดีโอ Youku

มุมมองของ InnovestX